ARTÍCULO ORIGINAL

SILVA, Bruno Campos Pinto [1]

SILVA, Bruno Campos Pinto. Los impactos del Covid-19 en la transformación digital del sector automovilístico brasileño desde la perspectiva del consumidor y de los ejecutivos de la industria. Revista Científica Multidisciplinar Núcleo do Conhecimento. Año 08, Edición 06, Volumen 04, pp. 126-143. Junio de 2023. ISSN: 2448-0959, Enlace de acceso: https://www.nucleodoconhecimento.com.br/administracion-de-empresas/sector-automovilistico, DOI: 10.32749/nucleodoconhecimento.com.br/administracion-de-empresas/sector-automovilistico

RESUMEN

El objetivo de este artículo es proporcionar un análisis de la situación de los posibles impactos causados por la pandemia del nuevo coronavirus en el proceso de transformación digital de la industria automotriz, desde la perspectiva del consumidor y los ejecutivos. Se utilizó un enfoque cualitativo con una investigación exploratoria, haciendo uso de una base teórica sobre los temas de disrupción, transformación digital, especialmente centrada en el sector estudiado, desk research con datos recopilados en estudios de mercado y una investigación exploratoria a través de una encuesta en línea realizada a 67 ejecutivos del sector. Se analizaron los factores convergentes y divergentes del desk research y la investigación exploratoria con el fin de comprender si los ejecutivos tenían la misma percepción que se había explorado y descubierto en la base teórica y los datos secundarios. Uno de los problemas principales en la investigación social, incluyendo estudios recientes sobre innovación, es la complejidad de las relaciones humanas y de liderazgo en las organizaciones en general. La dificultad para reducir la complejidad sistémica se ha manifestado repetidamente cuando los investigadores en el campo de la Administración e Innovación intentan comprender el proceso de percepción de la realidad desde la perspectiva del consumidor y los ejecutivos de un sector específico. Queda claro que, a pesar de la falta de correlación estadística entre variables, los líderes perciben realidades que los llevan a actuar y reaccionar en su entorno. Los estudios sobre este tema se han utilizado poco en Brasil, tanto en el ámbito práctico como en el teórico, independientemente del segmento de actividad, el estudio podría aplicarse a cualquier industria considerada tradicional.

Palabras clave: Innovación Disruptiva, Transformación Digital, Industria Automotriz, Marketing e Innovación.

1. INTRODUCTION

El 13 de marzo de 2020, el estado de São Paulo declaró una cuarentena debido al nuevo coronavirus (SANARMED, 2020). Brasil vio cómo sus principales ciudades cerraban las puertas de los negocios no esenciales y trataban de restringir al máximo la circulación de personas en espacios públicos y, sobre todo, en espacios cerrados. La industria automotriz, al igual que muchas otras, se vio afectada de inmediato por la pandemia. Con su red de concesionarios cerrada, las fábricas tuvieron que entrar rápidamente en vacaciones colectivas y luego suspender la producción debido a la falta de demanda ocasionada por el confinamiento.

Desde 2019, Brasil estaba experimentando un profundo cambio en los hábitos de movilidad urbana y una aceleración en la digitalización de los consumidores de automóviles. Patinetes eléctricos, aplicaciones de movilidad (Uber, 99 y otras), compañías de alquiler de coches con servicios de suscripción e incluso iniciativas de uso compartido de coches comenzaban a formar parte de la vida cotidiana. Estos cambios ya estaban afectando a la industria automotriz, donde los consumidores, cada vez más digitalizados, estaban cambiando sus hábitos de compra. En 2010, un consumidor promedio del sector automotriz visitaba 10 concesionarios para comprar un coche, pero en 2019, ese número se redujo a 1.9 visitas por compra (THINK GOOGLE, 2019). Los consumidores de las generaciones millenials (nacidos después de 1980) y genZ (nacidos después de 1995) tenían una relación con el producto automóvil mucho más orientada a la movilidad y no veían tanto valor en ser dueños de un automóvil (TEIXEIRA, 2019).

El mercado automotriz es uno de los más tradicionales y conservadores del mundo. A los actores del sector les llevó mucho tiempo comprender (y aceptar) la creciente importancia de lo digital como canal principal para la toma de decisiones en la compra de un automóvil (RODRIGUES, 2019). Los esfuerzos de la industria y sus concesionarios por digitalizar la forma de vender un automóvil se encontraban con prácticas centenarias y una cultura extremadamente conservadora (TEXEIRA, 2014). Sin embargo, en marzo de 2020, ambas partes se dieron cuenta, el 16 de marzo, con sus tiendas cerradas, de que la digitalización ya no era opcional, sino una necesidad para la supervivencia del negocio. Este estudio tiene como objetivo investigar, a través de un estudio exploratorio basado en un desk research y una investigación exploratoria con ejecutivos del sector en forma de encuesta en línea, para responder a las siguientes preguntas de investigación: (1) ¿Cuáles fueron los posibles cambios en el comportamiento del consumidor de automóviles, en términos de compra y uso del producto, influenciados o acelerados por la pandemia de la Covid-19? (2) ¿Cuáles fueron los posibles impactos de la pandemia de la Covid-19 en el proceso de toma de decisiones de los ejecutivos de la industria automotriz en relación con la transformación digital del sector?

La importancia de estudiar este tema radica no solo en un interés empírico de investigación, sino también en la oportunidad de unir la práctica y la teoría, creando un puente para mejorar la comprensión del fenómeno. Tedlow (2008) estudió cómo los líderes de las industrias tradicionales, en especial la automotriz, tenían dificultades para adaptarse a los cambios de la transformación digital que se estaban produciendo en sus sectores. Al recopilar algunas investigaciones existentes sobre el tema, con una sólida base teórica que incluye artículos relacionados con el tema, el objetivo fue crear la base para el desarrollo de un cuestionario exploratorio con ejecutivos del sector, con el fin de aportar al tema con una base teórica y práctica centrada en el mercado brasileño.

2. MARCO TEÓRICO

El ascenso de las aplicaciones de movilidad y el uso del automóvil como servicio (suscripciones de automóviles y uso compartido de automóviles) introduciría una nueva dinámica en el sector. El crecimiento de las ventas en Brasil en 2019 ya estaba altamente influenciado por este fenómeno de la movilidad urbana (ABLA, 2019). Sin embargo, el perfil del conductor de aplicaciones no coincidía con el perfil del consumidor que compra un automóvil nuevo. Con una economía estancada y una alta tasa de desempleo, Brasil entre 2018 y 2020 era un terreno fértil para la informalidad, generando una gran cantidad de conductores para Uber y 99. Estos conductores, sin embargo, no tenían ingresos para comprar un automóvil nuevo (o incluso usado que cumpliera con los requisitos de las plataformas). Sin embargo, podrían alquilar uno para trabajar (COSTA, 2019). Las grandes empresas de alquiler (Unidas, Localiza y Movida) rápidamente vieron una oportunidad de negocio, lanzando programas especiales para estos conductores y capturando una gran parte de este mercado (O ESTADO DE SP, 2020). Sin embargo, las empresas de alquiler no solo estaban interesadas en el lucrativo mercado de alquiler para conductores de aplicaciones.

En los informes de inversión de Localiza (2019) y Movida (2019), quedaba claro que ambas habían creado un próspero negocio de venta de automóviles seminuevos, aprovechando el exceso de inventario que generaba esta demanda de las aplicaciones. Juntas, las dos empresas tenían casi 400 tiendas de automóviles seminuevos en Brasil (2019), una red superada solo por General Motors y Volkswagen. No es necesario decir que, al entrar en la venta de automóviles, las empresas de alquiler comenzaron a competir con los fabricantes de automóviles y sus redes de concesionarios.

Desde el punto de vista del consumidor, la digitalización del proceso de compra, con más información disponible en los sitios web de fabricantes y concesionarios, además de una gran cantidad de contenido en YouTube y sitios especializados, ha creado un consumidor mucho más informado (HAMILTON y CESPEDES, 2016). Como señalan los autores, los consumidores son cada vez menos dependientes de visitar un concesionario, y ahora prácticamente utilizan la visita a la tienda para finalizar la negociación después de haber realizado toda la investigación en línea. Sin embargo, hasta principios de 2020, la única opción digital para que el consumidor se pusiera en contacto con los concesionarios era completar un formulario (conocido en el argot del marketing como Lead). La información sobre precios, el valor de los vehículos usados y el mantenimiento no siempre era fácil de encontrar. Las iniciativas de comercio electrónico aún eran incipientes a principios de 2020.

El mercado brasileño, muy centrado en los hatchbacks básicos (automóviles de hasta 90,000 reales en valores de 2023), con márgenes bajos, contaba en 2019 con una participación de ventas directas de casi el 50% (para flotas grandes y empresas de alquiler), lo que ejercía aún más presión sobre los márgenes de los fabricantes (ABLA, 2019) y los dejaba en constante presión financiera. Brasil tenía producción local de las principales marcas del mundo y entró en la pandemia con 18 marcas vendiendo y produciendo en el país. Marcas como Ford, BMW, Audi y Mercedes ya estaban reconsiderando sus operaciones en Brasil a principios de 2020, mucho antes de que la pandemia se convirtiera en un problema (FENABRAVE, 2020).

2.1 LOS PRIMEROS IMPACTOS DEL COVID-19 EN LA TRANSFORMACIÓN DEL SECTOR

Frente a una situación extrema, como el cierre de tiendas, los ejecutivos de las automotrices y concesionarias no tuvieron más opción que acelerar la transformación digital. Proporcionar nuevos canales para facilitar que los consumidores y las concesionarias se conecten para hacer negocios se convirtió en algo vital en el escenario que se estaba perfilando desde marzo de 2020. Antes, el comercio electrónico era un tabú en la industria, pero ahora se convirtió en una necesidad tanto para las automotrices como para sus concesionarios. Los canales de mensajería, en particular WhatsApp (del grupo Meta), pasaron a ser un canal de ventas relevante que facilitó el acceso del consumidor al producto (META FOR BUSINESS, 2022).

La COVID-19 trajo problemas financieros a la industria, causando una disminución del 32% en la producción brasileña en 2020 (en comparación con una disminución global promedio del 16%) y provocó grandes pérdidas a las automotrices (MERCADO E CONSUMO, 2021). Pero no todo eran malas noticias, los consumidores, asustados por las aglomeraciones y ya no dispuestos a compartir transporte, aumentaron su deseo de tener un automóvil. Sin embargo, la demanda del mercado, en el segundo semestre de 2020, volvió fuerte, con cifras de ventas nuevamente en alza. Este crecimiento, sin embargo, se vio afectado por una interrupción en la cadena de suministro global de insumos, que nuevamente golpearía duramente a la industria brasileña en 2022 y paralizaría la mayoría de las fábricas (JORNAL DA UNESP, 2023). Sin embargo, nada de esto impediría aprovechar los impactos a corto plazo que la COVID-19 estaba causando en los consumidores, acelerando así la transformación digital y recuperando a un consumidor que antes se había perdido de la industria automotriz.

Lo más complicado de observar son los efectos a corto plazo de la pandemia en la Cadena de Valor del Consumidor (CVC). El CVC se define como el conjunto de actividades que una marca o producto establece como parte del proceso de compra y uso de un producto o servicio (TEIXEIRA, 2019). A pesar de que muchos cambios eran digitales, el CVC lleva tiempo afectándose. Ningún estudio reciente ha sido capaz de capturar un cambio relevante en el CVC de los consumidores que no existiera antes de la pandemia. Por lo tanto, los comportamientos más digitales, el deseo de realizar compras en línea, todo esto ya existía antes del nuevo coronavirus.

A primera vista, la respuesta a los impactos de una pandemia global en los consumidores parece obvia: una pandemia que limita la circulación en espacios cerrados, el contacto cercano entre las personas y fomenta el aislamiento tendría una gran tendencia a acelerar el proceso de transformación digital en el proceso de compra de automóviles. Además, la generación Z (nacida a partir de 1995) está ascendiendo al consumo, habiendo nacido en un mundo digitalizado. Según una investigación reciente de McKinsey & Company (2021) en los 10 principales mercados automovilísticos del mundo, la mayoría de los entrevistados no mostraba interés en la venta y el servicio postventa de automóviles en persona en las concesionarias, y la mitad no quería tener contacto con los vendedores.

Si por un lado, el consumidor solo aceleró un proceso que ya venía ocurriendo y que la COVID-19 quizás adelantó unos años, desde el punto de vista corporativo, esta fue un punto de inflexión. La COVID-19 hizo que la mayoría de los líderes del sector se dieran cuenta de que es necesario cambiar. Sin embargo, este cambio puede ser mucho más profundo que simplemente digitalizar sus ventas. Si se creara con éxito un modelo de comercio electrónico para el sector automotriz, eliminaría una barrera significativa de entrada en grandes mercados, como el brasileño, para nuevas marcas (LEASEPLAN, 2020). Hoy en día, las marcas chinas miran a Brasil y temen cómo ganar volumen frente a las automotrices establecidas con redes de concesionarias de más de 400 tiendas. El comercio electrónico podría proporcionar el volumen inicial necesario para que estas marcas puedan iniciar sus operaciones. Otra característica destacada es que la eliminación de intermediarios en las ventas facilita la negociación con las concesionarias, reduce el tamaño de las tiendas, aumenta el margen de venta y cambia principalmente el modelo de remuneración del vendedor en el extremo. Tal vez este sea el desafío más grande del modelo. Como sabemos, los incentivos son cruciales para el éxito de cualquier nuevo emprendimiento.

2.2 CÓMO LA COVID-19 INFLUYÓ EN LAS ORGANIZACIONES EMPRESARIALES TRADICIONALES Y CONSERVADORAS

Si visitas cualquiera de las empresas de la lista Forbes 100, probablemente encontrarás en las paredes algunas frases con afirmaciones como “El cliente siempre primero” o “El cliente está en el centro de nuestra estrategia” y similares. La realidad, por otro lado, muestra una visión muy diferente. Las empresas rara vez responden a los deseos de los consumidores, a menudo presionan por un punto intermedio entre lo que es mejor para ellas y lo que posiblemente gustará al consumidor. La disrupción y los nuevos negocios insurgentes generalmente se alimentan de estas brechas. Una startup es hábil para atacar un negocio tradicional fuerte y consolidado, pero no lo hace directamente en su núcleo, en su actividad principal. En cambio, ataca una brecha tan pequeña que los ejecutivos y gestores de las empresas líderes del mercado desprecian la oportunidad. Este fenómeno se llama disrupción de bajo costo (low-end disruption en inglés) y ocurre cuando los actores establecidos tienden a ignorar a estos nuevos entrantes o ni siquiera pueden detectarlos. Cuando lo hacen, el recién llegado ya está atendiendo parte del mercado y fortaleciéndose para competir en otros segmentos, incluso en el lucrativo núcleo de negocio (CHRISTENSEN, RAYNOR, MCDONALD, 2015).

Burrell y Morgan (1992) aclaran por qué esto sucede en la mayoría de los negocios en todo el mundo. En primer lugar, es necesario entender cómo se construyen las estructuras organizativas. Debe investigarse a los dos actores principales en el escenario corporativo: el agente, que, por definición, son los accionistas o propietarios de las empresas, a menudo representados por un consejo, y el principal, que gestiona el negocio, un grupo compuesto por ejecutivos y gerentes. La lógica sugeriría que el agente y el principal querrían lo mismo, pero Burrell y Morgan (1992) muestran que esto no sucede en la mayoría de las empresas. Los autores muestran que el agente utiliza incentivos para llevar al principal a entregar lo que desean. Los incentivos son conocidos como bonificaciones, planes de acciones, comisiones de ventas y planes de carrera. Esto sucede porque el agente generalmente se preocupa más por el valor de las acciones y los dividendos, y, como muestran Burrell y Morgan (1992), las principales métricas clave para la variación de estos índices son EBIT (Earnings before interest and tax), ROI (Return of Investment) y FCF (Free Cash Flow). Los incentivos generalmente están vinculados a revisiones trimestrales de estas metas financieras. El principal quiere los incentivos, por supuesto, y la maquinaria corporativa comienza a funcionar en un ciclo de referencia, siempre apuntando a métricas financieras a corto plazo. La combinación de incentivos y conflictos entre el agente y el principal crea ejecutivos que siempre están mirando la revisión del próximo trimestre en lugar de pensar a largo plazo y en la longevidad de sus negocios.

Además de la perspectiva microeconómica presentada en la obra de Burrell y Morgan (1992), también existe una visión de las organizaciones y cómo reaccionan al cambio. Entre todas las teorías existentes, los paradigmas organizativos parecen ser altamente aplicables a este análisis. Burrell y Morgan (1992) incluyeron en su teoría el estudio de cómo las personas ven la realidad (y esto, por supuesto, incluye a las organizaciones y a la industria en la que se encuentran) a través de factores que hacen que la realidad (a los cuales los autores se refieren como “filtros” o “gafas”) varíe según lo que sabemos de esa realidad, lo que hace prácticamente imposible comprender la complejidad social sin ampliar estos “filtros”.

3. ABORDAJE METODOLÓGICO

3.1 ENFOQUE DE INVESTIGACIÓN

Debido a que los temas abordados son fenómenos recientes, se eligió la investigación exploratoria con enfoque cualitativo para este trabajo. Las investigaciones exploratorias proporcionan una visión general de un hecho en particular. Este estudio exploratorio constará de un desk research, una encuesta en línea (survey) a ejecutivos de la industria automotriz y la recopilación de pruebas de muestra que ayuden a determinar y comprender los fenómenos a estudiar. Este tipo de investigación es importante porque puede generar oportunidades para analizar los comportamientos y las necesidades de los objetos de estudio (CRESWELL, 2012). La investigación cualitativa no tiene como objetivo medir eventos a través de técnicas estadísticas para el análisis de datos. Por el contrario, los datos se obtienen a través del contacto directo del investigador con el objeto de estudio (GRAEBNER, MARTIN Y ROUNDY, 2012).

Los criterios de investigación deben tratarse con el máximo cuidado para garantizar que los hallazgos sean útiles y aplicables tanto en el ámbito empírico como en el práctico. Es necesario que el investigador base sus análisis y conclusiones en la interpretación de las encuestas (survey) y estudios existentes (desk research). Graebner, Martin y Roundy (2012) defienden la riqueza de la investigación cualitativa, aunque a veces esté limitada por el tamaño de la muestra: “En tercer lugar, los datos cualitativos suelen ser ricos y matizados (WEICK, 2007). Esto permite que los datos cualitativos capten detalles y mecanismos que suelen pasarse por alto en los datos cuantitativos” (GRAEBNER, MARTIN Y ROUNDY. QUALITATIVE DATA: COOKING WITHOUT A RECIPE. 2012. P.3 Traducción libre).

3.2 DESK RESEARCH

Para comenzar a comprender la magnitud de los posibles impactos de la Covid-19 en el consumidor y en el sector en su conjunto, desde una perspectiva micro, es decir, de un segmento específico de consumidores y ejecutivos, utilizamos dos investigaciones que se llevaron a cabo entre 2020 y 2021 sobre el tema, ya sea de manera directa o indirecta. La elección del desk research se basa en el hecho de que el sector automotriz y la pandemia generaron numerosos estudios publicados entre 2020 y 2022. El uso de datos secundarios para componer un investigación requiere una curación para asegurar que las fuentes sean creíbles, imparciales y con una metodología válida. Al optar por la investigación realizada por General Motors de Brasil y el grupo multinacional Cox Automotive, las muestras se detallaron en sus características (según los puntos a continuación) para garantizar no solo la credibilidad aportada por los dos grupos, sino también la validez estadística del análisis (BASSOT, 2022).

A continuación, se detallan las dos investigaciones:

(1) Customer Attitudes After the Quarantine – Investigación de General Motors Brasil – 2020

Muestra: 256 propietarios de vehículos, base interna de GM (AIOC), además de 247 propietarios de vehículos, base externa (Vehicle Owners) y 102 personas sin automóvil, base externa (non-vehicle owners).

Demografía de la muestra:

Género: 57% hombres y 43% mujeres.

Edad: 32% – 18-34, 57% – 35-54 y 11% – 55+.

Ingresos: Hasta R$ 4.000,00 – 7%, Entre R$ 4.001 y R$ 8.000 – 34%, R$ 8.001 y R$ 12.000 – 33% y más de R$ 12.000 – 26%.

(2) Car buyer journey study – pandemic edition – Cox Automotive Group – 2021

Muestra: 3,016 Compradores recientes de automóviles (2,010 autos nuevos y 1,006 autos usados)

Fecha de recolección: entre el 10 y el 22 de septiembre de 2020

Encuestados: Compradores que realizaron la compra entre marzo y septiembre de 2020 y utilizaron Internet en el proceso de compra (la encuesta completa se encuentra en los ANEXOS del artículo).

3.3 INVESTIGACIÓN INTERNA DE GENERAL MOTORS CON CONSUMIDORES BRASILEÑOS:

La investigación de General Motors, realizada con 605 personas (incluyendo clientes de Chevrolet, propietarios de automóviles de la competencia y no propietarios de automóviles) en noviembre de 2020, investigó los posibles impactos del Covid-19 en el comportamiento del consumidor con respecto al producto automóvil. Con el fin de investigar algunos aspectos de la percepción del consumidor sobre los recientes cambios en el mercado, General Motors se centró en algunos aspectos (GLOBAL SURVEY, 2021):

Seguridad y movilidad: comprendiendo cómo los cortes de los consumidores mencionados anteriormente realizaban sus desplazamientos diarios y cómo les gustaría hacerlos, GM buscaba comprender si los clientes habían cambiado su percepción de la seguridad en relación con la movilidad. Dado que la encuesta se realizó entre octubre y noviembre de 2020, en medio de la segunda ola de Covid-19 en Brasil y en el mundo, claramente se vio influenciada por este momento, lo que mostró a un consumidor con temor al transporte público y con una mayor inclinación hacia el transporte privado.

Proceso de compra y digitalización del viaje del consumidor: la encuesta tenía como objetivo comprender si el movimiento de digitalización del consumidor se aceleró durante la pandemia y qué tan receptivo podría ser el consumidor al comercio electrónico. Los encuestados se mostraron abiertos a las prácticas digitales por cuestiones de comodidad, velocidad y seguridad. La encuesta no tenía datos anteriores a la pandemia para comparar.

Propiedad frente al uso de automóviles como servicio: la investigación también investigó cómo reaccionaban los consumidores a los diferentes modelos de compra de automóviles y a la contratación de automóviles como servicio. Hubo una gran adhesión a modelos alternativos de compra, como suscripciones de automóviles, alquileres anuales u otros similares. El aumento se observó principalmente en la base de personas que actualmente no tienen un automóvil.

Cambios en la intención de compra de automóviles: específicamente con respecto a aquellos que no tenían un automóvil, la encuesta investigó si hubo algún cambio en la intención de comprar un automóvil. De la muestra de personas que no tenían un automóvil, el 77% de los encuestados dijeron que planean comprar un automóvil en los próximos meses. Sin embargo, debido a la forma en que se recopilaron los datos, no se puede afirmar estadísticamente que esto esté relacionado con la pandemia de Covid-19.

3.4 INVESTIGACIÓN INTERNACIONAL SOBRE EL CAMBIO EN EL VIAJE DEL CONSUMIDOR DEBIDO A LA PANDEMIA DEL COVID-19 DEL GRUPO COX AUTOMOTIVE:

La investigación analizada (diapositivas con todos los datos en los ANEXOS) presentó algunos datos muy interesantes y útiles para comprender el comportamiento de los consumidores, ya respaldados teóricamente, en datos con una muestra válida. El primer dato interesante es observar la fuerte disminución del tiempo dedicado por el consumidor a la compra de un automóvil nuevo. Según el estudio, en 2020 se dedicaron 5 horas y 34 minutos (frente a las 6 horas y 44 minutos en 2019, antes de la pandemia). Este dato se refuerza con la declaración de que el 86% de los consumidores considera que la función principal de lo digital en el viaje de compra es reducir el tiempo dedicado en la tienda. Las tres principales razones para acelerar la compra, declaradas por los compradores, fueron: el consumidor ya había decidido lo que quería, vio una oferta atractiva o fue abordado por el concesionario con una oferta atractiva. Además, el 78% de los compradores de automóviles nuevos visitaron al menos 2 sitios web para una investigación previa, aunque la gran mayoría tiene miedo de no encontrar el mejor precio o incentivo en línea. Aunque es contradictorio, el 55% de los consumidores tienen más miedo de visitar concesionarios y el 70% tienen restricciones sobre formatos de ferias o salones del automóvil.

La investigación también escuchó a los concesionarios, en este caso, se observa un creciente temor a la entrada de más competidores como Carvana, Kavak, InstaCarro, entre otros, como agresores al modelo de negocios actual de los minoristas. Los concesionarios han invertido mucho en reputación y atención, y la investigación muestra un crecimiento del 10% en las ventas correlacionado con concesionarios con mejor reputación en redes sociales, revisiones y atención al cliente. Un total del 69% de los concesionarios declaró que agregaron al menos un paso digital después del Covid-19 y el 74% aumentó su uso desde el comienzo de la pandemia.

3.5 INVESTIGACIÓN EXPLORATORIA: SECTOR AUTOMOTRIZ

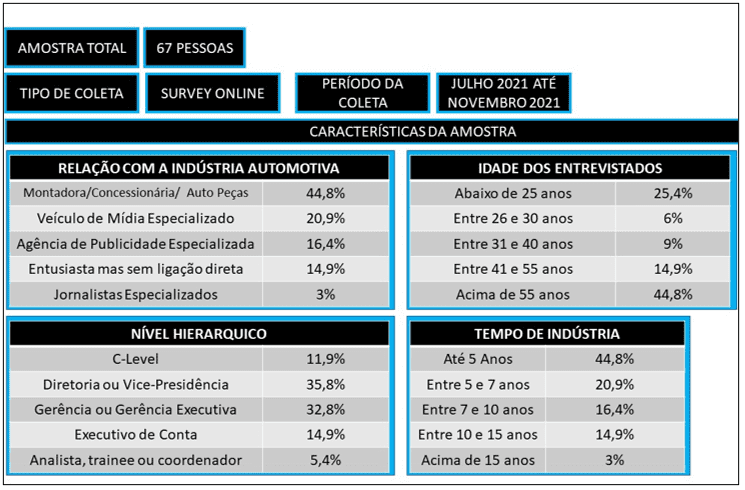

En una encuesta en línea con 67 ejecutivos que trabajan directa o indirectamente en el sector automotriz, exploramos el tema de los impactos de la Covid-19 en la industria automotriz brasileña y buscamos comprender cómo el sector automotriz percibe la reacción de sus líderes frente a los fenómenos acelerados desde el inicio de la pandemia en 2020. La recopilación de datos tuvo lugar entre junio y agosto de 2022 (el enlace a la encuesta completa se encuentra en las referencias). Las características de la muestra se detallan en la FIGURA 2 a continuación:

FIGURA 2 – Características de la muestra de la encuesta exploratoria con ejecutivos del sector automotriz

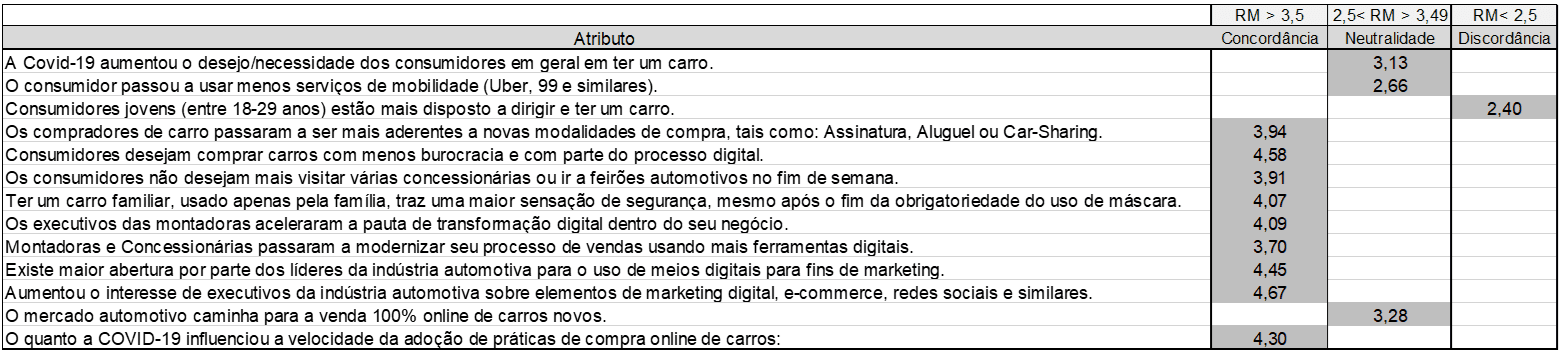

Para organizar el análisis de las respuestas, se utilizó el método Likert, asignando un valor numérico del 1 al 5 a cada atributo con el fin de determinar el nivel de acuerdo del consumidor. Para establecer los niveles de acuerdo y desacuerdo entre las preguntas formuladas, se determinó el nivel de acuerdo basado en el ranking promedio, como se muestra en el cálculo ejemplificado en la FIGURA 3 (MALHOTRA, 2001). Aplicando este cálculo, la FIGURA 4 muestra los puntos convergentes, neutros y divergentes.

FIGURA 3 – Ejemplo del cálculo del Ranking Promedio (RM)

FIGURA 4 – Resultado del ranking medio por atributo

3.5.1 PUNTOS CONVERGENTES SOBRE EL CONSUMIDOR:

– El 70% no percibe ningún cambio en la demanda de jóvenes de entre 18 y 29 años en cuanto a conducir o comprar un automóvil.

– El 81% considera que los consumidores se han vuelto más propensos a utilizar servicios de movilidad, como la suscripción de automóviles, el uso compartido de automóviles y modelos de uso de automóviles como servicio, después de la pandemia.

– El 76% opina que los consumidores siguen considerando que el automóvil familiar es el medio de transporte más seguro, incluso después de la pandemia, aunque este sentimiento no se ha trasladado a los jóvenes de entre 18 y 29 años.

3.5.2 PUNTOS DE CONVERGENCIA SOBRE EL PROCESO DE VENTAS Y MARKETING EN LA INDUSTRIA AUTOMOTRIZ:

– Más del 90% de los encuestados consideran esencial reducir la burocracia y digitalizar el proceso de compra de automóviles.

– El 70% cree que se deben revisar los modelos de venta al por menor tradicionales.

3.5.3 PUNTOS CONVERGENTES SOBRE LOS EJECUTIVOS Y LÍDERES DEL MERCADO AUTOMOTRIZ:

– 80% perciben que las automotrices y las concesionarias aceleraron la transformación digital después del COVID-19.

– El 90% de las automotrices y concesionarias comenzaron a adoptar más herramientas digitales.

– El 90% se volvió más receptivo a prácticas de marketing digital.

– Casi el 100% estuvo de acuerdo en que el interés general de la industria automotriz en herramientas similares al comercio electrónico aumentó exponencialmente.

3.5.4 PUNTOS DE DESACUERDO ENTRE LOS ENTREVISTADOS:

– El 56,4% de los encuestados entienden que el mercado se dirige hacia una venta 100% en línea.

– El 50% de los encuestados afirman que estamos a 3 años de lograr la compra de un automóvil 100% digital, pero el 16,7% entienden que este plazo es de 5 a 10 años.

– La abrumadora mayoría entiende que la Covid-19 aceleró los procesos de adopción de compra de automóviles.

4. CONCLUSIÓN

Si la industria automotriz brasileña (y mundial) no hubiera experimentado un problema crónico de producción debido a la falta de semiconductores y microchips, que afectó a 50 fabricantes de automóviles (MERCADO E CONSUMO, 2021), podríamos ver de manera más clara una dirección en algunos de los efectos de la Covid-19 en la transformación digital y en el Customer Value Chain (CVC) del consumidor. Sin embargo, la falta de productos y el aumento exponencial del dólar contribuyeron a un aumento consecutivo de los precios de los automóviles en Brasil. Además, se produjo una apreciación de los vehículos usados, que, por primera vez en años, en 2022 se vendieron por encima de la tabla FIPE, incluso sin incentivos promocionales.

Por lo tanto, es complejo analizar si el comportamiento actual de los consumidores es simplemente una reacción a un momento específico que ha reunido muchas variables. Como cualquier proceso estadístico, cuantas más variables, más difícil es aislar un factor. Es decir, aislar la Covid-19 se vuelve desafiante en algunos aspectos, siendo el más complejo de ellos la cadena de valor del consumidor. Para ello, sería necesario tener, en todas las investigaciones, tanto en el desk research como en la investigación cualitativa, una línea de base de comparación. Para demostrar estadísticamente que la pandemia realmente influyó en las variables que la investigación cualitativa plantea en hipótesis en esta investigación, se deben aplicar métodos como la regresión, la correlación y otros análisis.

Un hecho que puede concluirse es que el consumidor está digitalizado y la pandemia simplemente consolidó este efecto. Es difícil imaginar que el mercado automotriz vuelva a renacer con conceptos tradicionales como las ferias de fábrica o grandes promociones en los estacionamientos de centros comerciales, congregando a cientos de personas los fines de semana. El consumidor, ante todo, se ha acostumbrado a la comodidad de resolver problemas a través de lo digital. Si es posible trabajar desde casa a través del teletrabajo, ¿por qué no puedo realizar el proceso de compra de un automóvil, o al menos parte de él, de la misma manera? El consumidor se volverá cada vez más consciente de su tiempo y exigirá que los fabricantes de automóviles y concesionarios ofrezcan un proceso más sencillo, digital, transparente y rápido. Aunque no se puede demostrar estadísticamente que esto se haya acelerado debido a la Covid-19 con los datos recopilados en esta investigación, al menos podemos ver que el debate sobre la transformación digital y el comercio electrónico por parte de los líderes del sector ha aumentado. Investigaciones futuras pueden demostrar cuantitativamente si la Covid-19 aceleró cambios estructurales en las raíces del proceso de compra y venta de automóviles. Otro punto importante es que aquellos que descubran el enfoque correcto para el comercio electrónico automotriz se adelantarán y ganarán más consumidores, especialmente de la Generación Z, y así retrasarán (o se defenderán) de los procesos de disrupción que la industria ha experimentado con nuevos modelos de venta y movilidad.

Desde el punto de vista de la gestión y los ejecutivos del sector, es evidente la visión del paradigma funcionalista en los datos recopilados en esta investigación, donde la percepción de que la Covid-19 causó, aceleró e incluso hizo posible varios procesos de digitalización y modernización en la jornada de ventas y marketing del sector. Es decir, los propios directivos atribuyen un factor externo, una transformación profunda en su sector, en lugar de atribuírselo a sí mismos, lo que refuerza las dimensiones realistas y deterministas contenidas en este paradigma (BURRELL E MORGAN, 1992). La investigación mostró mucha convergencia entre las dos investigaciones de escritorio (ambas cuantitativas) utilizadas y la recopilación de datos de la investigación cualitativa con los 67 ejecutivos del sector en Brasil. Esto demuestra que el mercado brasileño y su liderazgo están muy al tanto de la realidad y de lo que está sucediendo en su sector. Esto debería hacer que sus respuestas frente a la transformación digital y la disrupción activa en el sector sean más fáciles, aunque sabemos que no siempre la teoría se refleja en la práctica.

El hecho de que los ejecutivos del sector diverjan sobre la influencia de la Covid-19 en la transformación digital muestra puntos explorados por Teixeira (2019) en su estudio sobre la desintermediación y la cadena de valor del consumidor. El autor, en varios análisis sectoriales, incluyendo el automotriz, sostiene que los movimientos de los consumidores rara vez son seguidos por los líderes del sector. Las empresas de alquiler de películas (especialmente la gigante Blockbuster) no se dieron cuenta de que, aunque eran rentables, las multas por retraso en el alquiler erosionaban el valor del consumidor. El sector automotriz debe prestar atención a los movimientos de car-as-a-service, fuertes en los Estados Unidos y Europa y en crecimiento en economías emergentes como Brasil. Juntos, la electrificación y el car-as-a-service pueden revisar toda la cadena de valor del sector automotriz. Una reciente encuesta de KPMG y Automotive Now concluye que hay alrededor de 1,893 ejecutivos que trabajan directa o indirectamente en el sector automotriz. Para que una encuesta tenga un 95% de confiabilidad y un margen de error del 5%, debería entrevistar al menos a 320 ejecutivos del sector. Sin embargo, con solo 67 entrevistas, el margen de error es del 12%, lo que no nos permite otorgarle validez cuantitativa, sino solo cualitativa. Investigaciones futuras, tanto cuantitativas como cualitativas, tanto en el ámbito académico como en la práctica, pueden arrojar más luz sobre el tema.

REFERENCIAS

ABLA. Locadoras, Frotistas e Efeito Uber sustentam reação das montadoras. ABLA. ABLA. São Paulo, 2019. 1 p. Disponível em: https://www.abla.com.br/locadoras-frotistas-e-efeito-uber-sustentam-reacao-de-montadoras/. Acesso em: 31 ago. 2022.

BASSOT, B. Qualitative Desk-Based research: a practial guide to writing an excellent dissertation. Bristol University Press, v. 1, f. 1, p. 38, 2022.

BURRELL, Gibson; MORGAN, Gareth. Sociological Paradigms and Organisational Analysis: Elements of the Sociology of Corporate Life. Routledge, v. 3, f. 224, 448 p. 1992.

HAMILTON, J.; CESPEDES, F. V. Selling to Customers Who do Their Homework Online. Harvard Business Review, Boston, HBR.ORG, Reprint HQ2OOJ, March 2016.

CHRISTENSEN, C. M.; RAYNOR M. E.; MCDONALD, R. What is Disruptive Innovation?. Harvard Business School, Boston, v. 88, n. 1. p. 01-12, 2015.

COSTA, Daiane. Em um ano, Brasil ganha 200mil motorista de aplicativo de transporte e entrega. Jornal O Globo. Rio de Janeiro, p. 1 2019. Disponível em: https://oglobo.globo.com/economia/em-um-ano-brasil-ganha-200-mil-motoristas-de-aplicativo-de-transporte-entrega-23631984. Acesso em: 6 mar. 2020.

FENABRAVE. Internet ainda é canal inexplorado por montadoras. Fenabrave. Fenabrave. São Paulo, p. 1, 2020. Disponível em: http://www3.fenabrave.org.br:8082/plus/modulos/noticias/ler.php?cdnoticia=9275&cdcategoria=1&layout=noticias. Acesso em: 31 jan. 2020.

GLOBAL SURVEY, General Motors. Customer Attitudes After the Quarantine. 2020. 43 slides, 2021. Disponível em: http://www.generalmotors.com. Acesso em: 27 jun. 2022.

LEASEPLAN. A pandemia do Covid-19 mudou a indústria automotiva para sempre?. Jornal da Unesp. São Paulo, 2020. 1 p. Disponível em: https://www.leaseplan.com/pt-br/noticias/industria-automotiva-mudou-covid19/. Acesso em: 4 ago. 2022.

JORNAL DA UNESP. Crise de escassez de semicondutores prejudica desde setor automotivo até programas de aceleradores de partículas, e tem disputa econômica entre EUA e China como complicador. Revista Leaseplan. São Paulo, 2023. 1 p. Disponível em: https://jornal.unesp.br/2023/01/20/crise-de-escassez-de-semicondutores-prejudica-desde-setor-automotivo-ate-programas-de-aceleradores-de-particulas-e-tem-disputa-economica-entre-eua-e-china-como-complicador/#:~:text=Estudo%20da%20Associa%C3%A7%C3%A3o%20Nacional%20dos,na%20produ%C3%A7%C3%A3o%20brasileira%20de%20ve%C3%ADculos. Acesso em: 21 mai. 2023.

MALHOTRA, Naresh. Pesquisa de Marketing: uma orientação aplicada. Porto Alegre: Bookman, 2001.

MCKINSEY; COMPANY. How consumers’ behavior in car buying and mobility is changing amid COVID-19. Mckinsey Company. Boston, 2021. 1 p. Disponível em: https://www.mckinsey.com/business-functions/marketing-and-sales/our-insights/how-consumers-behavior-in-car-buying-and-mobility-changes-amid-covid-19. Acesso em: 2 out. 2021.

MERCADO E CONSUMO. Paralisação de produção por covid e falta de componentes afeta 50 das montadoras. Mercado e Consumo. São Paulo, 2021. 1 p. Disponível em: https://mercadoeconsumo.com.br/2021/04/08/paralisacao-de-producao-por-covid-e-falta-de-componentes-afeta-50-das-montadoras /. Acesso em: 3 fev. 2022.

META FOR BUSINESS. Auto Talks: Como a Mensageria está impactando a jornada do consumidor de automóveis. Meta for Business. São Paulo, 2022. 1 p. Disponível em: https://www.facebook.com/business/news/como-a-mensageria-esta-impactando-a-jornada-do-consumidor-de-auto-?ref=search_new_2#. Acesso em: 2 set. 2022.

O ESTADO DE SP. Locadoras e aplicativos puxam a venda de Automóveis. Estado de São Paulo – Economia. São Paulo, 2020. 1 p. Disponível em: https://economia.estadao.com.br/noticias/geral,frotistas-e-locadoras-puxam-venda-de-carros,70002808106. Acesso em: 1 jul. 2021.

PESQUISA EXPLORATÓRIA. Coleta de survey online de autoria própria com 67 respondentes. São Paulo – 2021. 15 p. Disponível em: https://docs.google.com/presentation/d/1ldgRS2YmnjXiuxmelWvyVJ-QIAndsHA0/edit?usp=sharing&ouid=117183384205877570030&rtpof=true&sd=true. Acesso em: 15 jun. 2023.

RELATÓRIO DE INVESTIDORES LOCALIZA. Portal de Investidores Localiza. Localiza – Relação com Investidores. Belo Horizonte, 2020. 75 p. Disponível em: https://s3.amazonaws.com/mz-filemanager/08f327aa-e610-4d9d-b683-8ff0f7caae07/2643c1d1-556d-4af2-8261-43cc966e00b9_Earnings%20Release%203T19%20portugues.pdf. Acesso em: 5 ago. 2022.

RELATÓRIO DE INVESTIDORES MOVIDA. Portal de Investidores Movida. Movida – Relação com Investidores. São Paulo, 2020. 77 p. Disponível em: https://s3.amazonaws.com/mz-filemanager/437bf607-6e35-4ac9-973f-608b2497e42d/aaf64fdb-4f5f-48d2-b662-6ec06c19126d_MOVIDA_ITR_3t19.pdf. Acesso em: 28 jul. 2020.

RODRIGUES, Alzira. Presidente da Anfavea diz que venda direta veio para ficar: Dirigente recomenda aos concessionários que repensem o negócio. Auto Indústria. São Paulo, 2019. 1 p. Disponível em: https://www.autoindustria.com.br/2019/07/04/presidente-da-anfavea-diz-que-venda-direta-veio-para-ficar/. Acesso em: 29 jan. 2023.

SANARMED. Linha do tempo do Coronavírus no Brasil. Sanar. São Paulo, 2020. 1 p. Disponível em: https://www.sanarmed.com/linha-do-tempo-do-coronavirus-no-brasil. Acesso em: 25 jun, 2023.

TEDLOW, Richard. Leaders in Denial. Harvard Business Review, Boston, v. 45, n. 2 p. 01-07, 2008.

TEIXEIRA, Thales S.; PIECHOTA, Greg. Unlocking the Customer Value Chain: How Decoupling Drives Consumer Disruption. Currency, v. 2, f. 176, p. 352, 2019.

TEXEIRA, Thales. The Decoupling Effect of Digital Disruptors. Harvard Business Review, Boston, v. 15, n. 31. 13 p, 15 05 2014.

THINK GOOGLE. Customer s in the micro-moment: What it means for auto brands. Think Google. Palo Alto, p. 1, 2019. Disponível em: https://www.thinkwithgoogle.com/marketing-resources/micro-moments/auto-brand-mobile-micro-moments/. Acesso em: 2 fev. 2023.

[1] Doctorado en Administración de Empresas por la EAESP-FGV. Máster en Administración de Empresas por la EAESP-FGV. Posgrado (lato sensu) en Marketing por la Pontificia Universidad Católica de Río de Janeiro. Graduado en Comunicación Social – Publicidad y Propaganda por la Universidad Federal de Río de Janeiro. ORCID: 0000-0002-6951-1760. Currículo Lattes: https://lattes.cnpq.br/4169477701972941.

Enviado: 23 de mayo de 2023.

Aprobado: 22 de junio de 2023.