ARTICOLO ORIGINALE

NASCIMENTO, Alan Jacson Ferreira [1], MOURA, Edvander Luis de [2]

NASCIMENTO, Alan Jacson Ferreira. MOURA, Edvander Luis de. Analisi del bilancio: un caso di studio presso Fiat Automóveis S / A. Revista Científica Multidisciplinar Núcleo do Conhecimento. Anno 06, Ed. 04, Vol. 07, pp. 107-133. aprile 2021. ISSN: 2448-0959, Link di accesso: https://www.nucleodoconhecimento.com.br/contabilita/presso-fiat-automoveis

RIEPILOGO

Il settore automobilistico in Brasile, sia all’interno che all’esterno, sin dalla prima rivoluzione industriale, ha portato progressi nella società, sviluppando la tecnologia e riscaldando l’economia. Questo lavoro è stato svolto con l’obiettivo di studiare il bilancio ed economico della società Fiat Automóveis S.A. L’analisi del bilancio riassume in modo ordinato la situazione finanziaria ed economica della società. Serve a informare e fornire una valutazione della gestione passata/presente, nonché a sovvenzionare le decisioni strategiche per la gestione futura. Attraverso i rendiconti, quali lo stato patrimoniale e lo stato dei redditi dell’esercizio, vengono estratti indici bienniali per osservare la situazione finanziaria ed economica della società Fiat Automóveis S.A. La metodologia si basava su ricerche qualitative, bibliografiche ed esplicative sull’importanza dell’analisi del bilancio. A sua volta, il risultato riscontrato è una valutazione consistente in un’analisi specifica, che dimostra la situazione finanziaria ed economica dell’azienda, avendo come riferimento comparativo la gestione 2006 e 2007.

Parole chiave: Analisi finanziaria ed economica, analisi di bilancio, contabilità e bilancio.

1. INTRODUZIONE

L’importanza del settore automobilistico in Brasile è evidente. Sia all’interno che all’esterno, dalla prima rivoluzione industriale, hanno portato progressi nella società, sviluppando la tecnologia, generando posti di lavoro e riscaldando l’economia.

Secondo l’ANFAVEA – Associazione Nazionale Costruttori Automobilistici, il Brasile ha raggiunto la posizione di nono produttore di autoveicoli nel 2006, con due milioni e 600.000 unità prodotte.

Fiat Automóveis S.A fine 2007 aveva 15.543 dipendenti, con un incremento di 3.891 rispetto al 2006. La società nel 2007 ha registrato un utile operativo netto di R$17.115.187.000, con una crescita del 39,5% rispetto al 2006, riflettendo il maggiore volume delle vendite sul mercato locale (+31,9%), nonché l’aumento del 7,76% dei prezzi delle esportazioni in dollari, cercando di ridurre la corrosione dei margini causata dal reale sopravvalutato.

Nello scenario interno, la performance nel 2007 è stata positiva, con una crescita dell’economia mondiale. Secondo l’ANFAVEA, questo settore è stato anche responsabile di un investimento di un miliardo e 572 milioni di dollari.

Il volume delle esportazioni di veicoli leggeri è aumentato rispetto al 2006 del 10,4% (105.912 unità nel 2007 e 95.912 unità nel 2006), con un aumento del 27,0% in valore di 1.106,8 milioni di dollari nel 2007 rispetto agli 871,5 milioni di dollari del 2006.

Si sottolinea che la contabilità è una scienza che si occupa della generazione di informazioni contenute nel patrimonio aziendale e ha la funzione di interpretare, registrare e controllare tutti i fatti che influenzano la situazione patrimoniale dell’azienda. Attraverso il bilancio raccolto dalla società, è possibile estrarre informazioni sulla sua posizione economica e finanziaria, da qui l’importanza del presente studio.

L’importanza dell’analisi del bilancio è di sviluppare, sulla base dei rendiconti finanziari, informazioni sufficienti per il processo decisionale, perché sempre più informazioni stanno assumendo un ruolo decisivo nella gestione aziendale. Le informazioni forniscono una valutazione della gestione passata/presente, nonché sovvenzioni alle decisioni e alle strategie per la gestione futura.

Questo lavoro si propone di analizzare il bilancio di Fiat Automóveis S.A attraverso un confronto degli indici di gestione del 2006 e del 2007, individuando i fattori che hanno portato l’azienda ad aver aumentato l’utile netto del 107,40%.

Infine, il problema con questa ricerca è stato quello di analizzare gli aspetti che hanno portato Fiat Automóveis S.A ad aver aumentato il suo utile netto nel 2007 del 107,40% rispetto al 2006. È stata definita come ipotesi la diminuzione dei costi dal 2006 al 2007, dove Fiat con i migliori costi ha aumentato il tuo profitto.

Le conoscenze acquisite con questo lavoro di completamento del corso forniranno l’opportunità di approfondire lo studio del tema, ampliando le fonti di ricerca e le conoscenze tecniche aggiunte durante tutto il corso di scienze contabili e tasse.

2. ORGANIZZAZIONE ALLO STUDIO

Secondo le informazioni ottenute sul sito web di Fiat Automóveis S/A, la società di detto studio è installata a Betim /MG, dal 1976. Fiat opera attualmente in tre turni, con un tasso di produzione giornaliero di circa 2.500 vetture.

Le aziende Fiat nel paese sono oggi un parametro di efficienza e qualità nel mondo degli affari brasiliano. Sono 15 le aziende che occupano una posizione di leadership in quasi tutti i settori in cui operano e si contendono la leadership negli altri settori.

Le principali attività del gruppo in Brasile si concentrano sulla produzione e vendita di auto e camion (Fiat Automóveis e Iveco); produzione di getti di ferro per quasi il 100% dell’industria automobilistica nazionale (Teksid do Brasil); fabbricazione di macchine agricole e da costruzione (CNH); produzione e commercializzazione di componenti automobilistici (Magneti Marelli); fornitura di apparecchiature per l’automazione industriale (Comau); consulenza e formazione del personale (Isvor); consulenza e amministrazione aziendale (Business Solutions). Il Gruppo Fiat opera anche nel settore del credito finanziario (CNH Capital), della gestione finanziaria (Fiat Finanças) e dell’intermediazione assicurativa (Fides), oltre a mantenere in Brasile una scuola bilingue, la Fondazione Torino.

2.1 MISSIONE

Sviluppare, produrre e commercializzare auto e servizi che le persone preferiscono acquistare ed essere orgogliosi di possedere, garantendo la creazione di valore e la sostenibilità del business.

2.2 VISIONE

Essere tra i principali attori del mercato e essere un riferimento per l’eccellenza nei prodotti e nei servizi automobilistici.

3. RIFERIMENTO TEORICO

3.1 STORIA

In Brasile, le società S/A sono obbligate a pubblicare i loro numeri attraverso il bilancio alla fine di ogni esercizio contabile. Lo scopo di far emergere l’intento e le corrette prestazioni dei suoi amministratori.

La crescita delle aziende ha portato i manager a preoccuparsi delle decisioni prese nel tempo, il che ha portato alla necessità di creare strumenti che li avrebbero aiutati nella gestione dell’azienda. Gli strumenti che monitorano le decisioni prese sono chiamati bilanci.

L’analisi finanziaria è importante per la conoscenza economica e finanziaria di altre società, in particolare concorrenti e fornitori. Il più importante strumento di analisi, tuttavia, è il suo utilizzo interno da parte dell’azienda. (PADOVEZE, 2004, p. 191).

3.2 FUNZIONE CONTABILE

La contabilità ha la funzione di interpretare, registrare e controllare tutti gli atti che danno luogo a fatti che incidono sulla situazione patrimoniale, finanziaria ed economica dell’azienda. Una buona conoscenza dei meccanismi contabili è necessaria per lo sviluppo di una buona analisi finanziaria, ma da sola non è sufficiente.

3.3 RELAZIONI OBBLIGATORIE

Secondo quanto già indicato dal codice civile, l’articolo 176 della legge n. 6.404/76 stabilisce che, alla fine di ogni anno fiscale, il consiglio di amministrazione della società deve preparare, sulla base della contabilità, i seguenti bilanci, che esprimeranno chiaramente la situazione patrimoniale della società e le variazioni avvenute nell’esercizio:

3.3.1 STATO PATRIMONIALE

Nello Stato patrimoniale (BP) la società dimostra la natura e i valori che coendono il patrimonio della società, in un determinato periodo.

Il bilancio mostra il patrimonio netto e la posizione finanziaria di una società in un dato momento. Le informazioni fornite da questa istruzione sono completamente statiche e, molto probabilmente, la sua struttura sarà relativamente diversa qualche tempo dopo la sua chiusura. Tuttavia, a causa delle informazioni di tendenza pertinenti che possono essere estratte dai suoi vari gruppi di conti, il bilancio fungerà da elemento di partenza indispensabile per la conoscenza della situazione economica e finanziaria di una società. (ASSAF NETO, 2006, p.67).

3.3.2 STATO DELLE ENTRATE DELL’ESERCIZIO

Lo Stato delle entrate dell’esercizio (DRE) rivela i risultati del periodo e i fattori che ne generano il risultato.

Il conto economico dell’esercizio mira a fornire, in modo schematizzato, i risultati (profitti o perdite) ottenuti dalla società in un determinato anno fiscale, che vengono trasferiti su conti azionari. L’utile (o perdita) è il risultato di ricavi, costi e spese sostenuti dalla società nel periodo e appropriati ai sensi del regime di giurisdizione, vale a dire, indipendentemente dal fatto che tali importi siano stati pagati o ricevuti. (ASSAF NETO, 2006, p.84).

3.3.3 RENDICONTO DEGLI UTILI O DELLE PERDITE CUMULATI

Il rendiconto degli utili o delle perdite non distribuiti (DLPA) che mostra la variazione del conto profitti e perdite accumulati da un periodo all’altro.

Secondo Iudícibus (1998, p.59) definisce che lo stato dei redditi dell’esercizio termina con il calcolo del reddito netto. Quindi, il reddito netto viene trasportato alla dichiarazione degli utili o delle perdite accumulati per effettuare la sua distribuzione.

3.3.4 DIMOSTRAZIONE DELLE VARIAZIONI DEL PATRIMONIO NETTO

La Dichiarazione delle Variazioni del Patrimonio Netto (DMPL) che rivela la variazione avvenuta nel gruppo del patrimonio netto.

Secondo l’ASSAF (2006, p.100) il rendiconto delle variazioni del patrimonio netto è un rendiconto contabile più completo rispetto al rendiconto degli utili o delle perdite accumulati e la società può scegliere se prepararli o meno. Se pubblicata, questa dichiarazione sostituisce legalmente quella dei guadagni non distribuiti.

3.3.5 NOTE ESPLICATIVE

Oltre al bilancio di cui sopra, la contabilità aggiunge a tali rendiconti altre informazioni supplementari al fine di arricchire le relazioni ed evitare che diventino fuorvianti.

Le note esplicative hanno lo scopo di chiarire alcune informazioni importanti che non possono essere dettagliate nei rendiconti finanziari preparati. Ad esempio: composizione del capitale sociale; dettagli sui debiti a lungo termine; la partecipazione della società in altre società; criteri per la valutazione delle attività, ecc. (ASSAF NETO, 2006, p.57).

3.3.6 PARERE DEL CONSIGLIO

È importante ricordare che la legge non richiede la pubblicazione del parere dell’organo di vigilanza; quando esiste. Tale parere deve essere offerto all’assemblea generale degli azionisti, ma la sua pubblicazione è facoltativa.

3.3.7 PARERE DEI REVISORI INDIPENDENTI

Il parere dei revisori indipendenti è sempre di competenza della direzione della società e sono firmati dal commercialista debitamente autorizzato.

3.3.8 RENDICONTO DEL FLUSSO DI CASSA

Il rendiconto finanziario (DFC) mira a mostrare come si sono verificati i movimenti di disponibilità in un determinato periodo di tempo.

Secondo IUDICIBUS (2002, p.220), il Rendiconto finanziario è un flusso finanziario, perché riflette i movimenti monetari che si sono verificati nelle entità. La differenza è verificata nell’ambito degli approcci di queste relazioni.

3.3.9 DICHIARAZIONE DEL VALORE AGGIUNTO

Dichiarazione di valore aggiunto (DVA) mira a informare la ricchezza creata dall’azienda e la forma di distribuzione.

3.3.10 RELAZIONE DI GESTIONE

Il Management Report evidenzia il business sociale e i principali fatti amministrativi avvenuti nell’anno, gli investimenti in altre società, la politica di distribuzione dei dividendi e dei reinvestimenti degli utili.

3.4 ANALISI DEL BILANCIO

L’analisi del bilancio è estremamente importante per le imprese, perché è in esse che si trovano tutte le informazioni sulla loro situazione economica e finanziaria. L’analisi del bilancio consente di eseguire il debug delle informazioni statiche del bilancio portando al lettore l’idea corretta dello spostamento dei conti avvenuto con una determinata società nell’anno fiscale.

3.5 ANALISI VERTICALE/ORIZZONTALE

Attraverso l’analisi orizzontale, abbiamo confrontato lo stesso account o gruppo di conti in diversi periodi, cercando di valutare le variazioni che si sono verificate, cioè la sua evoluzione.

Numero indice = Vd / Vb x 100

Nell’analisi verticale, la percentuale di ciascun conto viene calcolata in relazione al cespite totale. Nel bilancio, ad esempio, è quanto rappresenta un conto in relazione al totale di un gruppo di conti.

Av n = RUBn n / BASE n x 100

3.6 ANALISI DEGLI INDICATORI FINANZIARI ED ECONOMICI

La valutazione della società viene effettuata attraverso indici, richiede il confronto con gli standard e la definizione dell’importanza relativa di ciascun indice.

Gli indici sono divisi in due gruppi che evidenziano gli aspetti finanziari ed economici.

Gli aspetti finanziari sono suddivisi in: struttura e liquidità.

-Gli indici di struttura sono: quota di capitale terzo, composizione dell’indebitamento, capitale fisso e immobilizzazioni di risorse non correnti.

Questi indici mostrano la ripartizione delle grandi linee delle decisioni finanziarie, delle condizioni di ottenimento e di applicazione delle risorse.

3.6.1 PATRIMONIO NETTO DI TERZI

Indica quanto la società ha preso dal capitale di terze parti a R$100 di capitale proprio. Più basso è questo indice, meglio è.

Formula: Capitale di terze parti / Patrimonio netto x 100

3.6.2 COMPOSIZIONE DELL’INDEBITAMENTO

Indica la percentuale di obblighi a breve termine in relazione al totale degli obblighi. Più piccolo è, meglio è.

Formula: Passività / Capitale di terzi che circolano x 100

3.6.3 IMMOBILIZZAZIONE DEL PATRIMONIO NETTO

Indica quanto la società ha investito in attività permanenti per ogni R$ 100 del patrimonio netto degli azionisti, o cioè quando la società ha investito in attività permanenti. Più piccolo è, meglio è.

Formula: Attività permanenti / Patrimonio netto x 100

3.6.4 IMMOBILIZZAZIONE DELLE RISORSE NON CORRENTI

Indica la percentuale di attività non correnti del patrimonio netto degli azionisti più l’addebitabile a lungo termine destinato all’attività permanente. Più piccolo è, meglio è.

Formula: Attività/ patrimonio netto permanente + Debiti a lungo termine x 100

3.6.5 LIQUIDITÀ GENERALE

Questo indice mira anche a verificare la capacità dell’azienda di effettuare i suoi pagamenti, ma ora commise la capacità complessiva dei pagamenti a breve e lungo termine.

Formula: Liquidità generale = AT+ RLP / PC + ELP

3.7.6 LIQUIDITÀ CORRENTE

Questo indicatore mira a verificare se l’azienda ha la capacità di effettuare i suoi pagamenti a breve termine. Per calcolare la liquidità corrente, l’attività corrente viene assunta e divisa per passività correnti. Gli importi da ricevere e da pagare a breve termine (fino a 360 giorni) sono compresi a rotazione.

Formula: Liquidità corrente = Attività correnti / Passività correnti

3.6.7 LIQUIDITÀ SECCA

Questo indicatore è simile al precedente, la differenza è che in questo titolo è escluso dal calcolo dell’attività. In questo modo l’indice sarà più piccolo dell’indice precedente.

Formula: Liquidità secca = (Attività correnti-Scorte) / Passività correnti

Gli aspetti economici sono suddivisi in: redditività

-Gli indici di redditività sono: fatturato attivo, margine netto, redditività dell’attivo e rendimento del capitale proprio.

3.6.8 FATTURATO ATTIVO

Indica quanto la società ha venduto per ogni R$ 1,00 dell’investimento totale. Più grande è, meglio è.

Formula: Vendite nette / Cespite

3.6.9 MARGINE NETTO

Indica quanto la società realizza profitti per ogni R$ 100 venduto. Più grande è, meglio è.

Formula: Utile Netto / Vendite x 100

3.6.10 REDDITIVITÀ DEGLI ATTIVI

Indica quanto la società ottiene dal profitto per ogni R$ 100 investito. Più grande è, meglio è.

Formula: Utile / Attività Nette x 100

3.6.11 RENDIMENTO DEL CAPITALE PROPRIO

Indica quanto la società ottiene dal profitto per ogni R $ 100 di capitale investito. Più grande è, meglio è.

Formula: Utile Netto / Patrimonio Netto Medio x 100

3.6.12 TEMPO MEDIO DI RICEZIONE DELLE VENDITE

Formula: duplicati per ricevere / vendite giornaliere

Formula: duplicati da ricevere /vendite x 360

Il tempo medio di ricezione delle vendite indica quanti giorni, in media, l’azienda impiega per ricevere le sue vendite. Il volume dei duplicati da ricevere è il risultato di due fattori fondamentali: a) l’importo delle vendite a termine; e b) tempo concesso ai clienti per il pagamento. Le condizioni di vendita in una società comprendono le condizioni concesse ai clienti, gli sconti concessi per il pagamento in contanti e gli strumenti per formalizzare il termine vendita. (SILVA, 2005, p.279).

3.6.13 DURATA MEDIA DI PAGAMENTO PER GLI ACQUISTI

Formula: Fornitori / acquisti x 360

Secondo Silva (2005, p.281) “Il periodo medio di pagamento per gli acquisti indica quanti giorni, in media, l’azienda impiega per pagare i propri fornitori”.

3.6.14 TEMPO MEDIO DI RINNOVO DELLE SCORTE

Formula: Inventari / Costo medio di vendita x 360

Il periodo medio di rotazione dell’inventario indica quanti giorni, in media, i prodotti vengono immagazzinati nell’azienda prima di essere venduti. Il volume delle scorte gestite da un’impresa deriva fondamentalmente dal volume delle vendite e dalla politica di stoccaggio. (SILVA, 2005, p.277).

3.6.15 CICLO OPERATIVO

Questa figura mostra la sequenza naturale delle fasi operative dell’azienda, definite dal ciclo operativo, a partire dall’acquisto di materiali che saranno utilizzati direttamente o indirettamente e che portano alla raccolta delle vendite.

Questo indicatore mostra l’acquisto e la ricezione della vendita.

Formula: PMRV + PMRE

4. METODOLOGIA

4.1TIPO DI RICERCA

4.1.1 QUANTO L’APPROCCIO

Il metodo adottato in questa ricerca è di caratteristiche qualitative, più focalizzato sulla portata sociale. È caratterizzato da approcci complessi legati a problemi sociopolitici, economici e culturali, attraverso l’uso di risorse e tecniche statiche.

4.1.2 PER GLI SCOPI

Per quanto riguarda gli scopi della ricerca, la ricerca era di caratteristiche descrittive ed esplicative. Lo studio proposto aveva come uno dei suoi obiettivi principali quello di spiegare gli indicatori economici e finanziari che fornivano una valutazione della gestione passata/presente, nonché di supportare le decisioni strategiche per la gestione futura, che si caratterizza come ricerca descrittiva.

4.1.3 PER QUANTO RIGUARDA I MEZZI

Per quanto riguarda i mezzi, la ricerca è stata di caratteristiche bibliografiche e di casi di studio. Per quanto riguarda la bibliografia, perché è stato utilizzato l’uso di materiale accessibile al pubblico in generale, come libri, giornali, riviste, articoli e bilanci e bilanci già pubblicati.

4.2 UNIVERSO E CAMPIONE

L’universo di questa ricerca è Fiat automóveis S/A dove verrà analizzato il suo bilancio principale per l’anno 2006/2007.

Il campione di questa ricerca è il rendiconto contabile di Fiat Automóveis S/A.

4.3 RACCOLTA DATI

Per quanto riguarda la raccolta dei dati, la ricerca ha avuto una caratteristica bibliografica. I dati sono stati raccolti da libri, giornali, articoli, riviste e su Internet. Anche il bilancio dello studio della società è stato estratto da Internet.

4.4 INFORMATICA

Per quanto riguarda il trattamento dei dati, la ricerca è stata attraverso l’analisi dei contenuti.

Con la raccolta dei dati è stato necessario analizzare i principali indicatori economici e finanziari dell’azienda. Calcolato attraverso indici e formule che hanno portato ad una diagnosi economica attuale dell’azienda in esame.

5. ANALISI E INTERPRETAZIONE DEI DATI

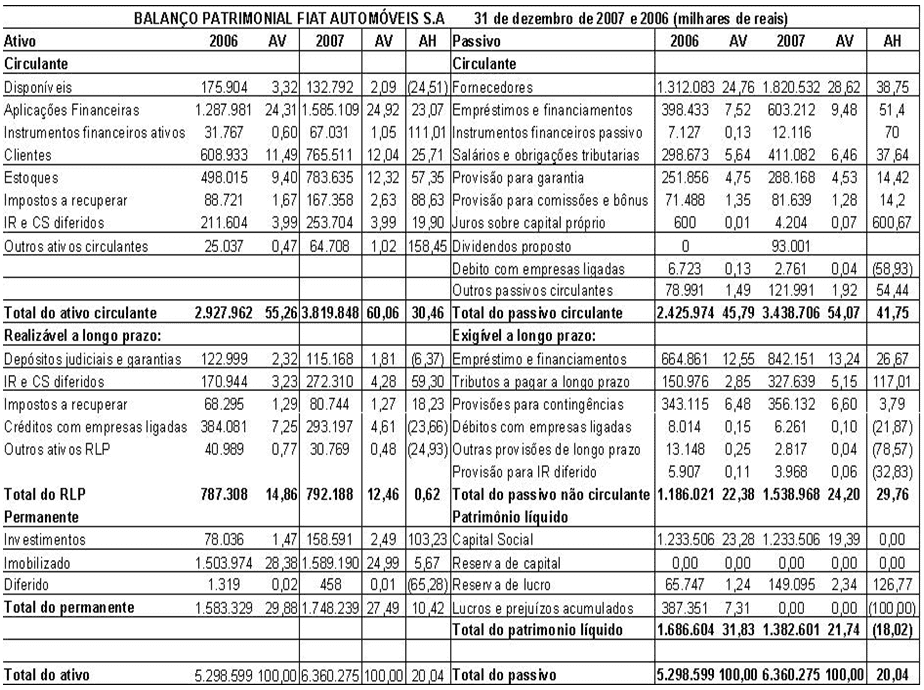

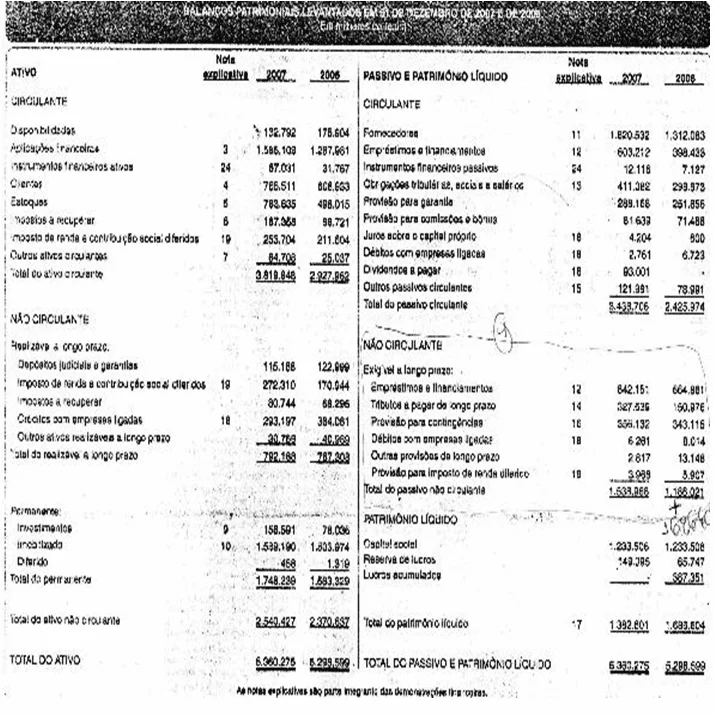

5.1 STRUTTURE DEL CAPITALE

5.1.1 STRUTTURE DEL CAPITALE

Per quanto riguarda la quota di capitale di terzi, Fiat ha avuto una crescita, cioè per ogni R $ 100,00 di capitale proprio nel 2006 aveva R $ 214,16 di capitale terzo, è andato a R $ 360,02 nel 2007, variando significativamente R $ 145,86 da un periodo all’altro. Le principali variazioni sono state i conti dei fornitori, che sono aumentati al 38,75%, i prestiti e i finanziamenti a breve termine sono aumentati al 51,40% e il lungo periodo è aumentato al 26,67% e gli stipendi e le obbligazioni sociali e fiscali sono aumentati al 37,64% questi conti variavano dal 2006 al 2007.

5.1.2 COMPOSIZIONE DELL’INDEBITAMENTO

Quando la composizione dell’indebitamento, per quanto riguarda gli obblighi a breve termine rispetto al totale degli obblighi nel 2006, ha rappresentato il 67,16 % del totale. Nel 2007 rappresentava il 69,08% del totale a breve termine. Si è registrato un aumento dell’1,925% a breve termine sul totale delle obbligazioni. La variazione principale è stata il conto prestiti e finanziamenti a breve e lungo termine, che è aumentato del 78,07% nel 2006-2007.

5.1.3 IMMOBILIZZAZIONE DEL PATRIMONIO NETTO

Nel 2006 la società Fiat ha investito R$ 93,88 in attività permanenti, per ogni R$ 100,00 del patrimonio netto, nel 2007 tale importo è aumentato a R$ 126,45. Rappresentando una crescita di R$ 32,57 per ogni R$ 100,00 del patrimonio netto degli azionisti.

5.1.4 IMMOBILIZZAZIONE DELLE RISORSE NON CORRENTI

Per ogni R$100,00 di patrimonio netto e a lungo termine addebitabile nel 2006, Fiat ha assegnato R $ 55,12 delle sue attività non correnti all’attività permanente, che vanno dal 2007 a R $ 59,84, con una piccola variazione di R $ 4,72.

5.2 LIQUIDITÀ

5.2.1 LIQUIDITÀ GENERALE

La liquidità generale per ogni R$1,00 delle passività correnti più esiborabile nel lungo periodo, fiat ha nelle sue attività correnti a lungo termine nel 2006 R $1,03.Nel 2007 per ogni R $ 1,00 del debito totale aveva R $ 0,93 di attività correnti e realizzabili a lungo termine, facendo sì che Fiat avesse bisogno di svolgere le sue attività permanenti per far fronte ai suoi obblighi totali che è negativo.

5.2.2 LIQUIDITÀ CORRENTE

Liquidità corrente per ogni R$1,00 delle passività correnti, Fiat ha attività correnti nel 2006 R$1,21, o cioè un avanzo di R$ 0,21. Nel 2007, l’asset corrente è sceso a R$ 1,11 e anche allora Fiat ha avuto un surplus di R$ 0,11. Questa differenza da un periodo all’altro è dovuta alle variazioni dei conti dei fornitori, dei prestiti e dei finanziamenti che sono aumentati più delle attività correnti.

5.2.3 LIQUIDITÀ SECCA

Per quanto riguarda la liquidità secca, Fiat ha meno scorte per ogni R $ 1,00, cioè non ha bisogno di effettuare scorte per coprire la responsabilità. Nel 2007 è diminuita e ha iniziato a rappresentare R$ 0,88, con un calo di 0,12. La differenza in questo indice rispetto all’attuale indice di liquidità è dovuta principalmente al conto di magazzino che è passato dal 9,40% dell’attività totale nel 2006 al 12,32% nel 2007.

5.3 REDDITIVITÀ

5.3.1 FATTURATO DELLE ATTIVITÀ

Per quanto riguarda la redditività, il fatturato dell’asset è aumentato da un periodo all’altro, cioè nel 2006 per ogni R $ 1,00 investito la società Fiat ha venduto R $ 2,32 arrivando nel 2007 per ogni R $ 1,00 investito nell’asset, a R $ 2,69. Con questo c’è stata una variazione di R $ 0,37 dal 2006 al 2007. Ciò è dovuto all’aumento del 39,49% delle vendite nette dal 2006 al 2007.

5.3.2 MARGINE NETTO

Il margine netto è aumentato da un periodo all’altro, dove per ogni R $ 100,00 venduto nel 2006 l’utile netto è passato da R $ 6,55 è aumentato nel 2007 a R $ 9,74 di profitto, con un aumento del 107,40%. Ciò è dovuto principalmente all’aumento delle vendite del 39,49% dal 2006 al 2007.

La crescita del 27,7% dei veicoli venduti rispetto al 2006, è stata trainata dalla riduzione dei tassi di interesse, dall’espansione del credito, dall’allungamento delle scadenze e dal motore “FlexFuel” che ha stimolato lo scambio di veicoli a benzina con benzina o alcol flessibili.

I principali fattori di successo hanno continuato ad essere il costante miglioramento della qualità del prodotto, del servizio e dei servizi della rete di concessionari, una buona comunicazione con i clienti, il lancio di Novo Palio e Punto e la velocità più rapida con cui l’azienda ha risposto all’aumento della domanda del mercato. (DIÁRIO DO COMÉRCIO, 2008, p.5).

Si è diminuzione i costi dei prodotti venduti, che ora rappresentano il 68,08% del fatturato totale nel 2007 già nel 2006 era del 69,28%.

Fiat è favorita dalla diminuzione delle spese di vendita, generali e amministrative che ora rappresentano rispettivamente il 14,66% e il 3,33% sui ricavi del 2007 contro rispettivamente il 15,35% e il 4,06% del 2006. Il risultato finanziario positivo nel 2006 è aumentato per il 2007 del 652 per cento.

5.3.3 REDDITIVITÀ DELLE ATTIVITÀ

Il rendimento delle attività ogni 100,00 investiti nel 2006 è stato di R$ 15,17 di reddito netto, poiché nel 2007 ora rappresenta 26,21.

5.3.4 RENDIMENTO DEL PATRIMONIO NETTO

Per quanto riguarda il rendimento del capitale proprio, è stato dimostrato che nel 2006 per ogni R$ 100,00 del capitale investito, Fiat è stata in grado di realizzare R$ 47,65 di redditività, poiché nel 2007 rappresentava R$ 120,57.

5.4 SCADENZE MEDIE

5.4.1 PERIODO MEDIO DI RICEZIONE DELLE VENDITE

La società Fiat Automóveis S.A nel 2006 il periodo medio di ricezione delle vendite è stato di 18 giorni, mentre nel 2007 il suo periodo di ricezione scende a 16 giorni. Per un totale di un calo di 2 giorni tra il 2006 e il 2007 nel periodo di ricezione delle vendite.

5.4.2 DURATA MEDIA DI PAGAMENTO PER GLI ACQUISTI

La società Fiat Automóveis S.A, nel 2006 il periodo di pagamento dei fornitori è stato di 55 giorni. Già nel 2007, i giorni sono rimasti.

5.4.3 PERIODO MEDIO DI RINNOVO DELL’INVENTARIO

Il periodo medio di rinnovo delle scorte di Fiat Automóveis S.A, nel 2006 ha rappresentato 21 giorni per produrre e stoccarne il prodotto. Già nel 2007 è cresciuta a 24 giorni.

5.4.4 CICLO OPERATIVO

Fiat nel 2006, ci vogliono 39 giorni per ricevere le sue vendite e produrre e stoccarne il prodotto.Per pagare i suoi fornitori ci vogliono 55 giorni, cioè Fiat ha un surplus di 16 giorni nell’operazione.

Già nel 2007 Fiat impiega 40 giorni per ricevere le sue vendite e per produrre e stoccarne il prodotto. Per pagare i suoi fornitori ci vogliono 55 giorni, cioè Fiat ha un surplus di 15 giorni nell’operazione.

6. CONCLUSIONE

Fiat Automóveis S.A, nel 2006-2007 ha aumentato le sue vendite nette del 39,49%. L’azienda ha ridotto i costi dei prodotti venduti che ora rappresentano il 68,08% dei ricavi totali nel 2007, poiché nel 2006 era del 69,28%. Fiat è favorita dalla diminuzione delle spese di vendita, generali e amministrative che ha rappresentato rispettivamente il 14,66% e il 3,33% sui ricavi nel 2007 contro rispettivamente il 25,35% e il 4,06% del 2006. Il risultato finanziario positivo nel 2006 è aumentato per il 2007 del 652 per cento. L’utile operativo è aumentato del 108,51%, consentendo così un utile record di R$ 1.666.952.000 nel 2007 a fronte di un utile di R$ 803.725.000 nel 2006, o cioè un eccezionale aumento del 107,40% dei ricavi netti.

Fiat si mantiene leader nelle vendite nel mercato dei veicoli leggeri con 607.598 unità e il 25,9% del mercato nel 2007 ha ottenuto risultati migliori rispetto all’economia media. La crescita del 27,7% dei veicoli venduti rispetto al 2006, è stata trainata dalla riduzione dei tassi di interesse, dall’espansione del credito, dall’allungamento delle scadenze e dal motore “FlexFuel” che ha stimolato lo scambio di veicoli a benzina con benzina o alcol flessibili.

I principali fattori di successo hanno continuato ad essere il costante miglioramento della qualità del prodotto, del servizio e dei servizi della rete di concessionari, una buona comunicazione con i clienti, il lancio di Novo Palio e Punto e la velocità più rapida con cui l’azienda ha risposto all’aumento della domanda del mercato.

Il volume delle esportazioni è aumentato rispetto al 2006 del 10,4% (105.912 unità nel 2007 e 95.912 unità nel 2006), con un aumento del 27,0% in valore (1.106,8 milioni di dollari nel 2007 rispetto agli 871,5 milioni del 2006).

Nel 2007, Fiat Automóveis S.A ha aumentato i propri investimenti in immobilizzazioni per un importo di R$ 443,3 milioni, di cui R$ 274,4 milioni nello sviluppo di nuovi prodotti. Sempre nel 2007, Fiat ha sostenuto spese per la ricerca e lo sviluppo di nuove tecnologie e prodotti per un importo di R$ 306,7 milioni.

Nel 2007 Fiat ha aumentato il numero di dipendenti a 15.543, questo aumento è dovuto all’aumento della produzione con l’implementazione del terzo turno e lo sviluppo di nuove tecnologie.

Nel 2006, il Brasile ha raggiunto la posizione di nono produttore mondiale di veicoli a motore, con due milioni e 600.000 unità prodotte. L’industria automobilistica è di grande importanza per il Brasile per quanto riguarda la creazione di posti di lavoro, le esportazioni e lo sviluppo di nuove tecnologie.

RIFERIMENTI

ASSAF NETO, Alexandre. Estrutura e análise de balanços: um enfoque econômico-financeiro. 8. ed. São Paulo: Atlas, 2006. 371 p.

ASSOCIAÇÃO NACIONAL DOS FABRICANTES DE VEICULOS AUTOMOTORES. Disponível em: <http://www.anfavea.com.br/anuario.html>. Acessado em 10/02/2009

BELO HORIZONTE. Diário do Comércio. Sexta-Feira, 08 de Fevereiro de 2008. Caderno de economia. p.5

BRASIL. Lei nº 6.404, de 15 de dezembro de 1976. Dispõe sobre as Sociedades por Ações. Diário Oficial [da] República Federativa do Brasil, Brasília, 15 dez. 1976.Disponível em: <www.senado.gov.br>. Acesso em: 19 abril. 2008.

BRASIL. Lei nº 11.638, de 28 de dezembro de 2007. Dispõe sobre as Sociedades por Ações. Diário Oficial [da] República Federativa do Brasil, Brasília, 28 dez. 2007. Disponível em: <www.planalto.gov.br>. Acesso em: 25 abril. 2008

IUDÍCIBUS, Sérgio de. Análise de balanços. 4.ed. São Paulo: Atlas, 1982. 250p.

__________; MARTINS, Eliseu; GELBCKE, Ernesto Rubens. Manual de contabilidade das sociedades por ações: aplicável também às demais sociedades. 6. ed. rev. atual. São Paulo: Atlas, 2003. 569 p.

__________; Analise de balanço: análise da liquidez e do endividamento, análise de giro, rentabilidade e alavancagem financeira. 7. ed. São Paulo: Atlas, 1998. 225 p.

__________; MARION, José Carlos. Introdução à teoria da contabilidade: para o nível de graduação. 3. ed. São Paulo: Atlas, 2002. 288 p.

MATARAZZO, Dante C. Análise financeira de balanços: abordagem básica e gerencial. 6. ed. São Paulo: Atlas, 2003. 459 p.

PADOVEZE, Clóvis Luís. Contabilidade gerencial: um enfoque em sistema de informação contábil. 4. ed. São Paulo: Atlas, 2004. 609 p.

SILVA, José Pereira da. Análise financeira das empresas. 7. ed. São Paulo: Atlas, 2005. 535 p.

VERGARA, Sylvia Constant. Projetos e Relatórios de pesquisa em Administração. 8 ed. São Paulo: Atlas, 2007. 96 p.

VIEIRA, Marcelo Milano Falcão; ZOUAIN, Débora Morais. Pesquisa Qualitativas em Administração 2 ed. São Paulo: FGV, 1995. 32 p.

APPENDICE A – BILANCIO ANALISI VERTICALE/ORIZZONTALE

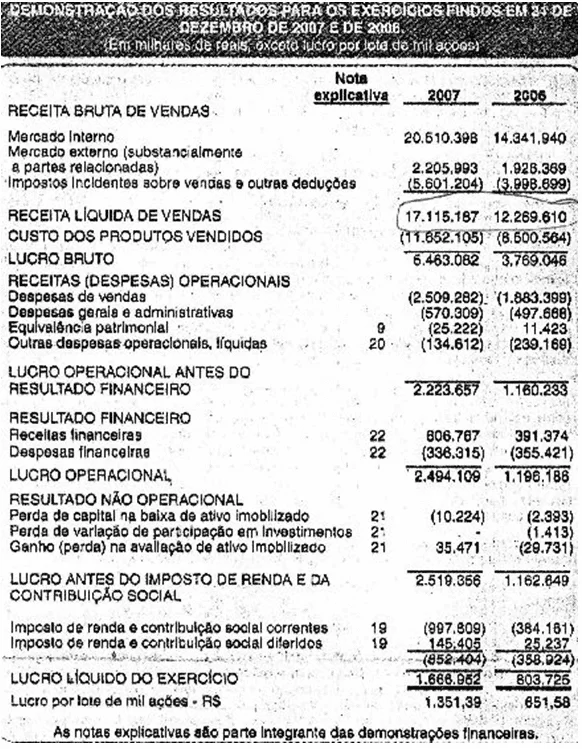

APPENDICE B – DIMOSTRAZIONE DELL’ANALISI VERTICALE/ORIZZONTALE DEL RISULTATO

Anni terminati il 31 dicembre 2007 e il 2006

(In migliaia di reais ad eccezione degli utili per azioni)

| Conto economico dell’esercizio | 2006 | % AV | 2007 | % AV | AH % | ||

| RICAVI OPERATIVI NETTI | 12.269.610 | 100,00 | 17.115.187 | 100,00 | 39,49 | ||

| Costo dei prodotti venduti | (8.500.564) | (69,28) | (11.652.105) | (68,08) | 37,07 | ||

| profitto lordo | 3.769.046 | 30,72 | 5.463.082 | 31,92 | 44,95 | ||

| SPESE DI FUNZIONAMENTO | |||||||

| Spese di vendita | (1.883.399) | (15,35) | (2.509.282) | (14,66) | 33,23 | ||

| Spese generali e amministrative | (497.668) | (4,06) | (570.309) | (3,33) | 14,60 | ||

| Spese finanziarie | (355.421) | (2,90) | (336.315) | (1,97) | (5,38) | ||

| Ricavi finanziari | 391.374 | 3,19 | 606.767 | 3,55 | 55,04 | ||

| giustizia | 11.423 | 0,09 | (25.222) | (0,15) | (320,80) | ||

| Altri proventi operativi (oneri), netti | (239.169) | (1,95) | (134.612) | (0,79) | (43,72) | ||

| (2.572.860) | (20,97) | (2.968.973) | (17,35) | 15,40 | |||

| Risultato operativo (perdita) | 1.196.186 | 9,75 | 2.494.109 | 14,57 | 108,51 | ||

| Plusvalere su investimenti | (1.413) | (0,01) | 0 | 0,00 | (100,00) | ||

| Perdita di capitale in attività permanenti | (2.393) | (0,02) | (10.224) | (0,06) | 327,25 | ||

| Accantonamento per svalutazione delle immobilizzazioni | (29.731) | (0,24) | 35.471 | 0,21 | (219,31) | ||

| Utile/Perdita prima di IR/CS | 1.162.649 | 9,48 | 2.519.356 | 14,72 | 116,69 | ||

| IR/CS | (358.924) | (2,93) | (852.404) | (4,98) | 137,49 | ||

| Utile netto dell’esercizio | 803.725 | 6,55 | 1.666.952 | 9,74 | 107,40 | ||

| Perdita per mille azioni – R$ | 651,58 | 1.351,39 | |||||

APPENDICE C – INDICI

| Indici Fiat Automobiles S.Le | ||

| Indici | 2006 | 2007 |

| Struttura del capitale | ||

| Partecipazione di capitali terzi | 214,16 | 360,02 |

| Composizione dell’indebitamento | 67,16 | 69,08 |

| Attività del patrimonio netto | 93,88 | 126,46 |

| Cespiti di risorse non correnti | 55,12 | 59,84 |

| liquidità | ||

| Liquidità generale | 1,03 | 0,93 |

| Liquidità corrente | 1,21 | 1,11 |

| Liquidità secca | 1,00 | 0,88 |

| redditività | ||

| Fatturato degli attivi | 2,32 | 2,69 |

| Margine netto | 6,55 | 9,74 |

| Redditività patrimoniale | 15,17 | 26,21 |

| Redditività del patrimonio netto degli azionisti | 47,65 | 120,57 |

| Scadenze medie | ||

| Tempo medio di ricezione delle vendite | 18 giorni | 16 giorni |

| Durata media del pagamento per gli acquisti | 55 giorni | 55 giorni |

| Tempo medio di rinnovo dell’inventario | 21 giorni | 24 giorni |

| Ciclo operativo | 39 giorni | 40 giorni |

ALLEGATO A – BILANCIO

ALLEGATO B – DIMOSTRAZIONE DEL RISULTATO DELL’ESERCIZIO

[1] Post Laurea in Controllo e Revisione Contabile, Laurea in Contabilità.

[2] Advisor. Laurea magistrale in Contabilità.

Inviato: Settembre 2020.

Approvato: Aprile 2021.