ARTICLE ORIGINAL

NASCIMENTO, Alan Jacson Ferreira [1], MOURA, Edvander Luis de [2]

NASCIMENTO, Alan Jacson Ferreira. MOURA, Edvander Luis de. Analyse des états financiers: une étude de cas chez Fiat Automóveis S / A. Revista Científica Multidisciplinar Núcleo do Conhecimento. An 06, Ed. 04, Vol. 07, pp. 107-133. Avril 2021. ISSN: 2448-0959, Lien d’accès: https://www.nucleodoconhecimento.com.br/comptabilite/chez-fiat-automoveis

RÉSUMÉ

Le secteur automobile Brésilien, tant à l’intérieur qu’à l’extérieur, depuis la première révolution industrielle, a apporté des progrès à la société, développant la technologie et chauffant l’économie. Ces travaux ont été réalisés dans le but d’étudier les états financiers et économiques de la société Fiat Automóveis S.A. L’analyse des états financiers résume de façon ordonnée la situation financière et économique de l’entreprise. Il sert à informer et à fournir une évaluation de la gestion passée/actuelle, ainsi que des décisions subventionnrategic pour la gestion future. Grâce aux états financiers, tels que le bilan et l’état des résultats de l’exercice, des indices à deux périodes sont extraits pour observer la situation financière et économique de la société Fiat Automóveis S.A. La méthodologie était fondée sur des recherches qualitatives, bibliographiques et explicatives sur l’importance de l’analyse du bilan. À son tour, le résultat constaté est une évaluation composée d’analyses spécifiques, démontrant la situation financière et économique de l’entreprise, ayant comme référence comparative la direction 2006 et 2007.

Mots-clés : Analyse financière et économique, analyse du bilan, états financiers et financiers.

1. INTRODUCTION

L’importance du secteur automobile au Brésil est claire. Tant à l’interne qu’à l’extérieur, depuis la première révolution industrielle, ils apportent des progrès à la société, développent des technologies, génèrent des emplois et réchauffent l’économie.

Selon l’ANFAVEA – National Association of Motor Vehicle Manufacturers, le Brésil a atteint la neuvième place des producteurs de véhicules automobiles en 2006, avec deux millions et 600 000 unités produites.

Fiat Automóveis S.A. la fin de 2007, elle compte 15 543 employés, soit une augmentation de 3 891 par rapport à 2006. En 2007, la société a enregistré un bénéfice d’exploitation net de R$17 115 187 000 resurvolés, avec une croissance de 39,5 % par rapport à 2006, reflétant l’augmentation du volume des ventes sur le marché local (+31,9 %), ainsi que l’augmentation de 7,76 % des prix en dollars des exportations, qui cherchent à réduire la corrosion des marges causée par le real surévalué.

Dans le scénario interne, la performance en 2007 a été positive, avec une croissance de l’économie mondiale. Ce secteur a également été responsable d’un investissement d’un milliard et 572 millions de dollars selon l’ANFAVEA.

Le volume des exportations de véhicules légers a augmenté par rapport à 2006 de 10,4 % (105 912 unités en 2007 et 95 912 unités en 2006), soit une augmentation de 27,0 % de la valeur de 1 106,8 millions de dollars EU en 2007, comparativement à 871,5 millions de dollars EU en 2006.

Il est souligné que la comptabilité est une science qui s’occupe de la génération d’informations contenues dans les actifs de l’entreprise et qui a pour fonction d’interpréter, d’enregistrer et de contrôler tous les faits qui influent sur la situation de l’actif de l’entreprise. Grâce aux états financiers recueillis par l’entreprise, des informations peuvent être extraites sur sa situation économique et financière, d’où l’importance de cette étude.

L’importance de l’analyse du bilan est d’élaborer sur la base des états financiers suffisamment d’informations pour la prise de décision, car de plus en plus d’informations jouent un rôle décisif dans la gestion des entreprises. L’information fournit une évaluation de la gestion passée/présente, ainsi que des décisions et des stratégies de gestion future.

Ce travail vise à analyser les états financiers de Fiat Automóveis S.A. par une comparaison des indices de gestion de 2006 et 2007, en identifiant les facteurs qui ont conduit l’entreprise à avoir augmenté son bénéfice net de 107,40%.

Enfin, le problème de cette recherche était d’analyser les aspects qui ont conduit à Fiat Automóveis S.A. voir augmenté son bénéfice net en 2007 de 107,40 % par rapport à 2006. Il a été défini comme une hypothèse de la baisse des coûts de 2006 à 2007, où Fiat avec les meilleurs coûts a augmenté son bénéfice.

Les connaissances acquises dans le cadre de ce travail d’achèvement des cours seront l’occasion d’approfondir l’étude du thème, en élargissant les sources de recherche et de connaissances techniques ajoutées tout au long des sciences comptables et des impôts.

2. ORGANISATION À L’ÉTUDE

Selon les informations obtenues sur le site de Fiat Automóveis S/A, la société de cette étude a été installée à Betim/MG, depuis 1976. Fiat opère actuellement en trois équipes, avec un taux de production quotidien d’environ 2500 voitures.

Les sociétés Fiat dans le pays sont aujourd’hui un paramètre d’efficacité et de qualité dans le monde des affaires brésilien. Il y a 15 entreprises qui occupent une position de leader dans presque tous les secteurs où elles exercent leurs activités et qui se disputent le leadership dans les autres secteurs.

Les principales activités du groupe au Brésil se concentrent sur la production et la vente de voitures et de camions (Fiat Automóveis et Iveco); production de moulages de fer pour près de 100 % de l’industrie automobile nationale (Teksid do Brasil); fabrication de machines agricoles et de construction (CNH); production et commercialisation de composants automobiles (Magneti Marelli); fourniture d’équipements d’automatisation industrielle (Comau); consultation et formation du personnel (Isvor); conseil et administration des affaires (Business Solutions). Le groupe Fiat opère également dans le secteur du crédit financier (CNH Capital), de la gestion financière (Fiat Finanças) et du courtage d’assurance (Fides), en plus de maintenir au Brésil une école bilingue, la Fondation Torino.

2.1 MISSION

Développer, produire et commercialiser des voitures et des services que les gens préfèrent acheter et être fiers de posséder, assurant la création de valeur et la durabilité de l’entreprise.

2.2 VISION

Être parmi les principaux players du marché et être une référence pour l’excellence dans les produits et services automobiles.

3. RÉFÉRENCE THÉORIQUE

3.1 HISTOIRE

Au Brésil, les sociétés de S/A sont tenues de publier leurs numéros par le biais des états financiers à la fin de chaque exercice comptable. Le but d’élever l’intention et la performance correcte de ses administrateurs.

La croissance des entreprises a conduit les dirigeants à s’inquiéter des décisions prises au fil du temps, ce qui a conduit à la nécessité de créer des outils qui les aideraient dans la gestion de l’entreprise. Les outils qui surveillent les décisions prises sont appelés états financiers.

L’analyse financière est importante pour la connaissance économique et financière d’autres entreprises, de ses concurrents et de ses fournisseurs. Le plus important de l’instrument d’analyse, cependant, est son utilisation interne par l’entreprise. (PADOVEZE, 2004, p. 191).

3.2 FONCTION COMPTABLE

La comptabilité a pour fonction d’interpréter, d’enregistrer et de contrôler tous les actes qui donnent lieu à des faits qui influent sur la situation patrimoniale, financière et économique de l’entreprise. Une bonne connaissance des mécanismes comptables est nécessaire à l’élaboration d’une bonne analyse financière, mais elle ne suffit pas à elle seule.

3.3 RAPPORTS OBLIGATOIRES

Conformément à l’exigence du code civil déjà mentionnée, l’article 176 de la loi n° 6 404/76 établit qu’à la fin de chaque exercice, le conseil d’administration de la société doit préparer, sur la base de la comptabilité, les états financiers suivants, qui exprimeront clairement la situation des capitaux propres de la société et les changements survenus au cours de l’exercice.

3.3.1 BILAN

Dans le bilan (BP), l’entreprise démontre la nature et les valeurs qui composent les actifs de l’entreprise, au cours d’une période donnée.

Le bilan indique la situation des capitaux propres et de la situation financière d’une entreprise à un moment donné. Les informations fournies dans cette déclaration sont complètement statiques et, très probablement, sa structure sera relativement différente quelque temps après sa fermeture. Toutefois, en raison des informations pertinentes sur les tendances qui peuvent être extraites de ses différents groupes de comptes, le bilan servira d’élément de départ indispensable à la connaissance de la situation économique et financière d’une entreprise. (ASSAF NETO, 2006, p.67).

3.3.2 ÉTAT DES REVENUS DE L’EXERCICE

L’état des résultats de l’exercice (DRE) révèle les résultats de la période et les facteurs qui génèrent ce résultat.

L’état des résultats de l’exercice vise à fournir, de manière schématique, les résultats (bénéfice ou perte) réalisés par la société au cours d’un exercice donné, qui sont transférés à des comptes d’actions. Le bénéfice (ou la perte) est le résultat des revenus, des coûts et des dépenses engagés par la compagnie au cours de la période et qui lui sont appropriés en vertu du régime de compétence, c’est-à-dire, que ces montants aient été payés ou reçus. (ASSAF NETO, 2006, p.84).

3.3.3 ÉTAT DES BÉNÉFICES OU PERTES ACCUMULÉS

L’état des bénéfices ou pertes non répartis (DLPA) qui montre la variation du compte de bénéfice et de perte accumulé d’une période à l’autre.

Selon Iudícibus (1998, p.59), l’état des revenus de l’année se termine par le calcul du revenu net. Ensuite, le bénéfice net est porté à l’état des bénéfices accumulés ou des pertes pour faire sa distribution.

3.3.4 DÉMONSTRATION DES VARIATIONS DES CAPITAUX PROPRES

L’état des variations des capitaux propres (DMPL) qui révèle la variation s’est produit dans le groupe de valeur nette.

Selon l’ASSAF (2006, p.100), l’état des variations de la valeur nette est un état comptable plus complet que l’état des bénéfices ou des pertes accumulés, et la société peut choisir de les préparer ou non. Si elle est publiée, cette déclaration remplace légalement celle des bénéfices non répartis.

3.3.5 NOTES EXPLICATIVES

En plus des états financiers mentionnés ci-dessus, la comptabilité ajoute à ces états d’autres renseignements supplémentaires afin d’enrichir les rapports et de les empêcher de devenir trompeurs.

Les notes explicatives visent à clarifier certains renseignements importants qui ne peuvent être détaillés dans les états financiers préparés. Par exemple: composition du capital-actions; détaillant les dettes à long terme; la participation de la société dans d’autres sociétés; critères d’évaluation des actifs, etc. (ASSAF NETO, 2006, p.57).

3.3.6 AVIS DU CONSEIL

Il est important de se rappeler que la loi n’exige pas la publication de l’avis du conseil de surveillance; quand il existe. Un tel avis doit être présenté à l’assemblée générale des actionnaires, mais sa publication est facultative.

3.3.7 AVIS DES VÉRIFICATEURS INDÉPENDANTS

L’avis des auditeurs indépendants est toujours la responsabilité de la direction de l’entreprise et est signé par le comptable dûment autorisé.

3.3.8 ÉTAT DES FLUX DE TRÉSORERIE

L’état des flux de trésorerie (DFC) vise à montrer comment les mouvements de disponibilité se sont produits au cours d’une période donnée.

Selon l’IUDICIBUS (2002, p.220), l’état des flux de trésorerie est un flux financier, parce qu’ils reflètent les mouvements monétaires qui se sont produits dans les entités. La différence est vérifiée dans la portée des approches de ces rapports.

3.3.9 DÉCLARATION DE VALEUR AJOUTÉE

Déclaration de valeur ajoutée (DVA) vise à informer la richesse créée par l’entreprise et la forme de distribution.

3.3.10 RAPPORT DE GESTION

Le rapport de gestion met en lumière le social business et les principaux faits administratifs de l’année, les investissements dans d’autres entreprises, la politique de distribution des dividendes et les réinvestissements de bénéfices.

3.4 ANALYSE DU BILAN

L’analyse du bilan est extrêmement importante pour les entreprises, car c’est en elles que se trouvent toutes les informations sur leur situation économique et financière. L’analyse du bilan permet de débogging les informations statiques des états financiers apportant au lecteur la bonne idée du mouvement des comptes survenu avec une société donnée au cours de l’exercice.

3.5 ANALYSE VERTICALE/HORIZONTALE

Grâce à l’analyse horizontale, nous avons comparé le même compte ou groupe de comptes en plusieurs périodes, en essayant d’évaluer les variations qui se sont produites, c’est-à-dire son évolution.

Numéro d’index = Vd / Vb x 100

Dans l’analyse verticale, le pourcentage de chaque compte est calculé par rapport à l’actif total. Dans le bilan, par exemple, c’est le montant qu’un compte représente par rapport au total d’un groupe de comptes.

Av n = RUBRICA n / BASE n x 100

3.6 ANALYSE DES INDICATEURS FINANCIERS ET ÉCONOMIQUES

L’évaluation de l’entreprise se fait au moyen d’indices, nécessite la comparaison avec les normes et l’établissement de l’importance relative de chaque indice.

Les indices sont divisés en deux groupes qui mettent en évidence les aspects financiers et économiques.

Les aspects financiers sont divisés en : structure et liquidité.

-Les indices de structure sont : part du capital de tiers, composition de l’endettement, actions fixes et immobilisations de ressources non actuelles.

Ces indices montrent la répartition des principales lignes de décisions financières, les conditions d’obtention et d’application des ressources.

3.6.1 ACTIONS DE TIERS

Indique combien la société a pris du capital de tiers à R$100 de capitaux propres. Plus cet indice est bas, mieux c’est.

Formule: Capital tiers / Capitaux propres x 100

3.6.2 COMPOSITION DE L’ENDETTEMENT

Indique le pourcentage d’obligations à court terme par rapport au total des obligations. Plus c’est petit, mieux c’est.

Formule: Passifs / Capital de tiers circulant x 100

3.6.3 IMMOBILISATION DES CAPITAUX PROPRES

Indique combien la société a investi dans des actifs permanents pour chaque R$100 des capitaux propres, c’est-à-dire lorsque la société a investi dans des actifs permanents. Plus c’est petit, mieux c’est.

Formule: Actifs permanents / Capitaux propres x 100

3.6.4 IMMOBILISATION DES RESSOURCES NON ACTUELLES

Indique le pourcentage d’actifs non courants des capitaux propres ainsi que le chargeable à long terme qui était destiné à l’actif permanent. Plus c’est petit, mieux c’est.

Formule: Actif permanent / capitaux propres + Long terme payable x 100

3.6.5 LIQUIDITÉ GÉNÉRALE

Cet indice vise également à vérifier la capacité de l’entreprise à effectuer ses paiements, mais maintenant il commissaires la capacité globale des paiements à court et à long terme.

Formule: General Liquidity = AT+ RLP / PC + ELP

3.7.6 LIQUIDITÉ ACTUELLE

Cet indicateur vise à vérifier si l’entreprise a la capacité d’effectuer ses paiements à court terme. Pour calculer la liquidité actuelle, l’actif courant est pris et divisé par les passifs courants. Les montants à recevoir et à payer à court terme (jusqu’à 360 jours) sont compris par le roulement.

Formule : Liquidité actuelle = Actifs courants / Passifs courants

3.6.7 LIQUIDITÉ SÈCHE

Cet indicateur est similaire au précédent, la différence est que dans ce stock est exclu du calcul de l’actif. De cette façon, l’indice sera plus petit que l’indice précédent.

Formule : Liquidité sèche = (Actifs courants-stocks) / Passifs courants

Les aspects économiques sont divisés en : rentabilité

-Les indices de rentabilité sont : Chiffre d’affaires actif, marge nette, rentabilité de l’actif et rendement des capitaux propres.

3.6.8 CHIFFRE D’AFFAIRES ACTIF

Indique combien l’entreprise a vendu pour chaque R$ 1,00 de l’investissement total. Plus c’est grand, mieux c’est.

Formule: Chiffre d’affaires net / Actif

3.6.9 MARGE NETTE

Indique combien l’entreprise fait des profits pour chaque R $ 100 vendus. Plus c’est grand, mieux c’est.

Formule: Résultat net / Chiffre d’affaires x 100

3.6.10 RENTABILITÉ DES ACTIFS

Indique combien l’entreprise obtient du profit pour chaque R$ 100 investi. Plus c’est grand, mieux c’est.

Formule: Résultat net / Actifs x 100

3.6.11 RENDEMENT DES CAPITAUX PROPRES

Indique le montant que la société obtient du profit pour chaque R$ 100 de capitaux propres investis. Plus c’est grand, mieux c’est.

Formule: Résultat net / Capitaux propres moyens x 100

3.6.12 TEMPS MOYEN DE RÉCEPTION DES VENTES

Formule: Doublons à recevoir / ventes quotidiennes

Formule: Doublons à recevoir / ventes x 360

Le délai moyen de réception des ventes indique combien de jours, en moyenne, l’entreprise prend pour recevoir ses ventes. Le volume des doublons à recevoir est le résultat de deux facteurs de base : a) le montant des ventes à terme; b) le temps accordé aux clients pour paiement. Les conditions de vente dans une société comprennent les conditions accordées aux clients, les remises accordées pour le paiement en espèces, et les instruments pour formaliser la vente à terme. (SILVA, 2005, p.279).

3.6.13 DURÉE MOYENNE DE PAIEMENT POUR LES ACHATS

Formule: Fournisseurs / achats x 360

Selon Silva (2005, p.281) « La période de paiement moyenne des achats indique combien de jours, en moyenne, l’entreprise prend pour payer ses fournisseurs. »

3.6.14 TEMPS MOYEN DE RENOUVELLEMENT DES STOCKS

Formule: Inventaires / Coût moyen de vente x 360

Le délai moyen de rotation des stocks indique combien de jours, en moyenne, les produits sont stockés dans l’entreprise avant d’être vendus. Le volume des stocks maintenus par une entreprise provient essentiellement de sa politique de volume de ventes et de stockage. (SILVA, 2005, p.277).

3.6.15 CYCLE D’EXPLOITATION

Ce chiffre montre la séquence naturelle des phases opérationnelles de l’entreprise, définies par cycle opérationnel, à commencer par l’achat de matériaux qui seront utilisés directement ou indirectement et qui mèneront à la collecte des ventes.

Cet indicateur montre l’achat et la réception de la vente.

Formule: PMRV + PMRE

4. MÉTHODOLOGIE

4.1TYPE DE RECHERCHE

4.1.1 COMBIEN L’APPROCHE

La méthode adoptée dans cette recherche est de caractéristiques qualitatives, plus axées sur la portée sociale. Elle se caractérise par des approches complexes liées à des problèmes sociopolitiques, économiques et culturels, par l’utilisation de ressources et de techniques statiques.

4.1.2 AUX FINS

Quant aux fins de la recherche, la recherche était descriptive et explicative. L’étude proposée avait pour objectif principal d’expliquer les indicateurs économiques et financiers qui ont fourni une évaluation de la gestion passée ou présente, ainsi que d’appuyer les décisions stratégiques pour la gestion future, qui se caractérise par une recherche descriptive.

4.1.3 QUANT AUX MOYENS

Quant aux moyens, la recherche était de caractéristique bibliographique et d’étude de cas. En ce qui concerne la bibliographie, parce que l’utilisation de matériel accessible au public en général, tels que les livres, les journaux, les magazines, les articles et les bilans et les états financiers déjà publiés, a été utilisée.

4.2 UNIVERS ET ÉCHANTILLON

L’univers de cette recherche est Fiat Automóveis S/A où ses principaux états financiers pour l’année 2006/2007 seront analysés.

L’échantillon de cette recherche est l’état comptable de Fiat Automóveis S/A.

4.3 COLLECTE DE DONNÉES

En ce qui concerne la collecte de données, la recherche était d’une caractéristique bibliographique. Les données ont été recueillies dans des livres, des journaux, des articles, des magazines et sur Internet. Les états financiers de l’étude de la société ont également été extraits d’Internet.

4.4 TRAITEMENT DES DONNÉES

En ce qui concerne le traitement des données, la recherche s’est fait par analyse de contenu.

Avec la collecte de données, il était nécessaire d’analyser les principaux indicateurs économiques et financiers de l’entreprise. Calculé à partir d’indices et de formules qui ont conduit à un diagnostic économique actuel de l’entreprise à l’étude.

5. ANALYSE ET INTERPRÉTATION DES DONNÉES

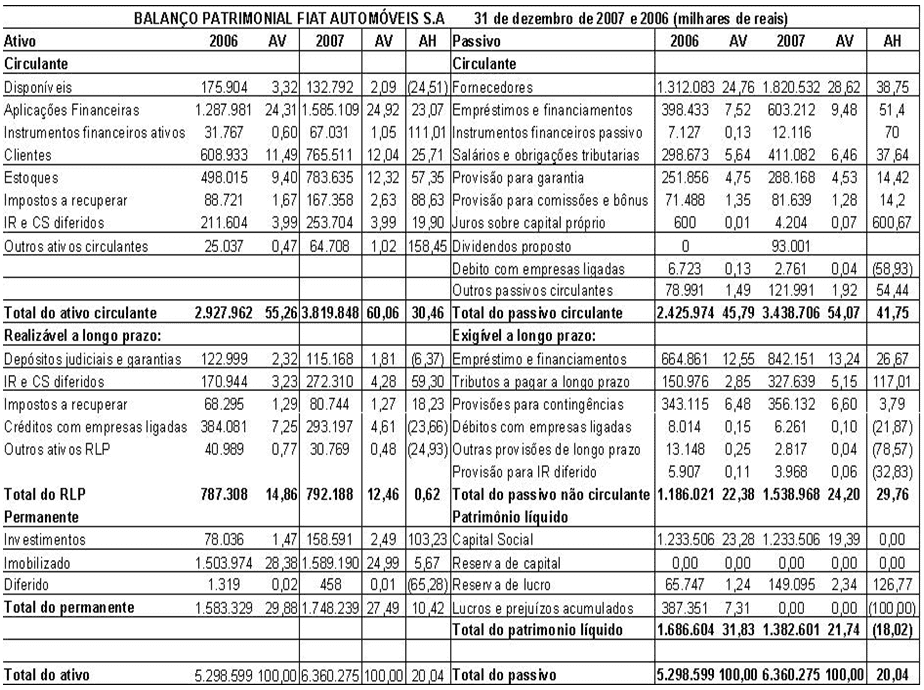

5.1 STRUCTURES DE CAPITAL

5.1.1 STRUCTURES DE CAPITAL

En ce qui concerne la part du capital de tiers, Fiat a connu une croissance, c’est-à-dire que pour chaque R$ 100,00 de capitaux propres en 2006, il avait R$ 214,16 de capital de tiers, est allé à R$ 360,02 en 2007, variant considérablement R$ 145,86 d’une période à l’autre. Les principales variations ont été les comptes fournisseurs, qui sont passé à 38,75 %, les prêts et le financement à court terme sont passé à 51,40 % et le financement à long terme à 26,67 % et les salaires et obligations sociales et fiscales ont augmenté à 37,64 %, ces comptes 1006 à 2007.

5.1.2 COMPOSITION DE L’ENDETTEMENT

Lorsque la composition de l’endettement, en ce qui concerne les obligations à court terme par rapport au total des obligations en 2006, représentait 67,16 % du total. En 2007, il représentait 69,08 % du total à court terme. Il y a eu une augmentation à court terme de 1,925 % par rapport au total des obligations. La principale variation a été le compte de prêt et de financement à court et à long terme, qui a augmenté de 78,07 % entre 2006 et 2007.

5.1.3 IMMOBILISATION DES CAPITAUX PROPRES

En 2006, la société fiat a investi R$93,88 dans des actifs permanents, pour chaque R$ 100,00 des capitaux propres, 2007 ce montant est passé à R$126,45. Représentant une croissance de R$32,57 pour chaque R$100.00 des capitaux propres.

5.1.4 IMMOBILISATION DES RESSOURCES NON ACTUELLES

Pour chaque R$100.00 des capitaux propres et des frais à long terme facturables en 2006, Fiat a attribué R$55.12 de ses actifs non courants à l’actif permanent, allant en 2007 à R$59.84, avec une petite variation de R$4.72.

5.2 LIQUIDITÉ

5.2.1 LIQUIDITÉ GÉNÉRALE

La liquidité générale pour chaque R$1,00 de passifs courants plus facturables à long terme, fiat a dans ses actifs courants à long terme en 2006 R$1,03.En 2007, pour chaque R$1,00 de la dette totale, il avait R$0,93 d’actifs courants et réalisables à long terme, ce qui entraîne Fiat d’avoir à effectuer ses actifs permanents pour répondre à ses obligations totales qui est négative.

5.2.2 LIQUIDITÉ ACTUELLE

Liquidité actuelle pour chaque R$1.00 du passif courant, Fiat a des actifs courants en 2006 R$1.21, c’est-à-dire un excédent de R$0.21. En 2007, l’actif courant est tombé à R $ 1,11 et même alors Fiat avait un excédent de R$0,11. Cette différence d’une période à l’autre est attribuable aux variations des comptes fournisseurs, des prêts et du financement qui ont augmenté plus que les actifs actuels.

5.2.3 LIQUIDITÉ SÈCHE

En ce qui concerne la liquidité sèche, Fiat a moins d’inventaires pour chaque R$1,00, c’est-à-dire, il n’a pas besoin d’effectuer des stocks pour couvrir le passif. En 2007, il a chuté et a commencé à représenter R$0,88, avec une baisse de 0,12. La différence de cet indice par rapport à l’indice de liquidité actuel est principalement due au compte de stocks qui est passé de 9,40 % de l’actif total en 2006 à 12,32 % en 2007.

5.3 RENTABILITÉ

5.3.1 CHIFFRE D’AFFAIRES D’ACTIFS

En ce qui concerne la rentabilité, le chiffre d’affaires de l’actif a augmenté d’une période à l’autre, c’est-à-dire qu’en 2006, pour chaque R$1,00 investi, la société Fiat a vendu R$2.32 arrivant en 2007 pour chaque R$1.00 investi dans l’actif, à R$2.69. Avec cela, il y a eu une variation de 0,37 R$ de 2006 à 2007. Cela s’explique par l’augmentation de 39,49 % du chiffre d’affaires net de 2006 à 2007.

5,3,2 MARGE NETTE

La marge nette a augmenté d’une période à l’autre, où pour chaque R$100.00 vendu en 2006, le bénéfice net est passé de R$6.55 a augmenté en 2007 à R$9.74 bénéfice, avec une augmentation de 107.40%. Cela s’explique principalement par l’augmentation des ventes de 39,49 % de 2006 à 2007.

La croissance de 27,7 % des véhicules vendus par rapport à 2006 a été attribuable à la réduction des taux d’intérêt, à l’expansion du crédit, à l’allongement des délais et au moteur « FlexFuel » qui ont stimulé l’échange de véhicules à essence contre de l’essence ou de l’alcool flexibles.

Les principaux facteurs de succès ont continué d’être l’amélioration constante de la qualité des produits, le service et les services du réseau de concessionnaires, une bonne communication avec les clients, le lancement de Novo Palio et Punto et la rapidité avec laquelle l’entreprise a répondu à la demande accrue du marché. (DIÁRIO DO COMÉRCIO, 2008, p.5).

Les coûts des produits vendus ont diminué, ce qui représente maintenant 68,08 % du chiffre d’affaires total en 2007, déjà en 2006, était de 69,28%.

Fiat a été favorisé par la baisse des ventes, des dépenses générales et administratives qui représentent aujourd’hui 14,66% et 3,33% du chiffre d’affaires en 2007 contre 15,35% et 4,06% en 2006, respectivement. Le résultat financier positif en 2006 a augmenté de 652 % en 2007.

5.3.3 RENTABILITÉ DES ACTIFS

Le rendement de l’actif pour chaque 100,00 investi en 2006 s’élevait à 15,17 reais de revenu net, alors qu’il représente maintenant 26,21 $ R en 2007.

5.3.4 RENDEMENT DES CAPITAUX PROPRES

En ce qui concerne le rendement des capitaux propres, il a été démontré qu’en 2006, pour chaque R$ 100,00 des capitaux propres investis, Fiat a été en mesure de faire R $ 47,65 de la rentabilité, comme en 2007, il représentait R$ 120,57.

5.4 DÉLAIS MOYENS

5.4.1 PÉRIODE MOYENNE DE RÉCEPTION DES VENTES

La société Fiat Automóveis S.A. En 2006, sa période moyenne de réception des ventes était de 18 jours, tandis qu’en 2007 sa durée de réception tombe à 16 jours. Total de la baisse de deux jours entre 2006 et 2007 au cours de la période de réception des ventes.

5.4.2 DURÉE MOYENNE DE PAIEMENT POUR LES ACHATS

La société Fiat Automóveis S.A, en 2006, la période de paiement des fournisseurs était de 55 jours. Déjà en 2007, les jours restaient.

5.4.3 DURÉE MOYENNE DU RENOUVELLEMENT DES STOCKS

La période moyenne de renouvellement des stocks de Fiat Automóveis S.A, en 2006, il a représenté 21 jours pour produire et stocker son produit. Déjà en 2007 est passé à 24 jours.

5.4.4 CYCLE D’EXPLOITATION

Fiat en 2006, il faut 39 jours pour recevoir ses ventes et produire et stocker son produit.Payer ses fournisseurs prend 55 jours, c’est-à-dire que Fiat a un excédent de 16 jours dans l’opération.

Déjà en 2007 Fiat prend 40 jours pour recevoir ses ventes et de produire et stocker son produit. Payer ses fournisseurs prend 55 jours, c’est-à-dire que Fiat a un excédent de 15 jours dans l’opération.

6. CONCLUSION

Fiat Automóveis S.A, de 2006 à 2007, a augmenté son chiffre d’affaires net de 39,49 %. L’entreprise a réduit ses coûts de produits vendus, qui représentent maintenant 68,08 % du chiffre d’affaires total en 2007, alors qu’il était de 69,28 % en 2006. Fiat a été favorisé par la baisse des ventes, des dépenses générales et administratives qui ont représenté 14,66% et 3,33% sur le chiffre d’affaires en 2007 contre 25,35% et 4,06% en 2006, respectivement. Le résultat financier positif en 2006 a augmenté de 652 % en 2007. En conséquence, le bénéfice d’exploitation a augmenté de 108,51%, permettant ainsi un bénéfice record de R$1.666.952 mil en 2007 contre un bénéfice de R$803.725 mil en 2006, soit une augmentation exceptionnelle de 107,40% du bénéfice net.

Fiat reste un leader des ventes sur le marché des véhicules légers avec 607.598 unités et 25,9% du marché en 2007 a mieux performé que l’économie moyenne. La croissance de 27,7 % des véhicules vendus par rapport à 2006 a été attribuable à la réduction des taux d’intérêt, à l’expansion du crédit, à l’allongement des délais et au moteur « FlexFuel » qui ont stimulé l’échange de véhicules à essence contre de l’essence ou de l’alcool flexibles.

Les principaux facteurs de succès ont continué d’être l’amélioration constante de la qualité des produits, le service et les services du réseau de concessionnaires, une bonne communication avec les clients, le lancement de Novo Palio et Punto et la rapidité avec laquelle l’entreprise a répondu à la demande accrue du marché.

Le volume des exportations a augmenté de 10,4 % par rapport à 2006 (105 912 unités en 2007 et 95 912 unités en 2006), avec une augmentation de 27,0 % en valeur (1 106,8 millions de dollars EU en 2007 contre 871,5 millions de dollars EU en 2006).

En 2007, Fiat Automóveis S.A L’augmentation de ses investissements dans les immobilisations s’élève à 443,3 millions de resur, dont 274,4 millions de reer dans le développement de nouveaux produits. Toujours en 2007, Fiat a fait des dépenses avec la recherche et le développement de nouvelles technologies et produits d’un montant de R$ 306,7 millions.

En 2007 Fiat a augmenté son nombre d’employés à 15.543, cette augmentation est due à l’augmentation de la production avec la mise en œuvre du troisième quart et le développement de nouvelles technologies.

En 2006, le Brésil a atteint la position de neuvième producteur mondial de véhicules automobiles, avec deux millions et 600 000 unités produites. L’industrie automobile est d’une grande importance pour le Brésil en ce qui concerne la création d’emplois, les exportations et le développement de nouvelles technologies.

RÉFÉRENCES

ASSAF NETO, Alexandre. Estrutura e análise de balanços: um enfoque econômico-financeiro. 8. ed. São Paulo: Atlas, 2006. 371 p.

ASSOCIAÇÃO NACIONAL DOS FABRICANTES DE VEICULOS AUTOMOTORES. Disponível em: <http://www.anfavea.com.br/anuario.html>. Acessado em 10/02/2009

BELO HORIZONTE. Diário do Comércio. Sexta-Feira, 08 de Fevereiro de 2008. Caderno de economia. p.5

BRASIL. Lei nº 6.404, de 15 de dezembro de 1976. Dispõe sobre as Sociedades por Ações. Diário Oficial [da] República Federativa do Brasil, Brasília, 15 dez. 1976.Disponível em: <www.senado.gov.br>. Acesso em: 19 abril. 2008.

BRASIL. Lei nº 11.638, de 28 de dezembro de 2007. Dispõe sobre as Sociedades por Ações. Diário Oficial [da] República Federativa do Brasil, Brasília, 28 dez. 2007. Disponível em: <www.planalto.gov.br>. Acesso em: 25 abril. 2008

IUDÍCIBUS, Sérgio de. Análise de balanços. 4.ed. São Paulo: Atlas, 1982. 250p.

__________; MARTINS, Eliseu; GELBCKE, Ernesto Rubens. Manual de contabilidade das sociedades por ações: aplicável também às demais sociedades. 6. ed. rev. atual. São Paulo: Atlas, 2003. 569 p.

__________; Analise de balanço: análise da liquidez e do endividamento, análise de giro, rentabilidade e alavancagem financeira. 7. ed. São Paulo: Atlas, 1998. 225 p.

__________; MARION, José Carlos. Introdução à teoria da contabilidade: para o nível de graduação. 3. ed. São Paulo: Atlas, 2002. 288 p.

MATARAZZO, Dante C. Análise financeira de balanços: abordagem básica e gerencial. 6. ed. São Paulo: Atlas, 2003. 459 p.

PADOVEZE, Clóvis Luís. Contabilidade gerencial: um enfoque em sistema de informação contábil. 4. ed. São Paulo: Atlas, 2004. 609 p.

SILVA, José Pereira da. Análise financeira das empresas. 7. ed. São Paulo: Atlas, 2005. 535 p.

VERGARA, Sylvia Constant. Projetos e Relatórios de pesquisa em Administração. 8 ed. São Paulo: Atlas, 2007. 96 p.

VIEIRA, Marcelo Milano Falcão; ZOUAIN, Débora Morais. Pesquisa Qualitativas em Administração 2 ed. São Paulo: FGV, 1995. 32 p.

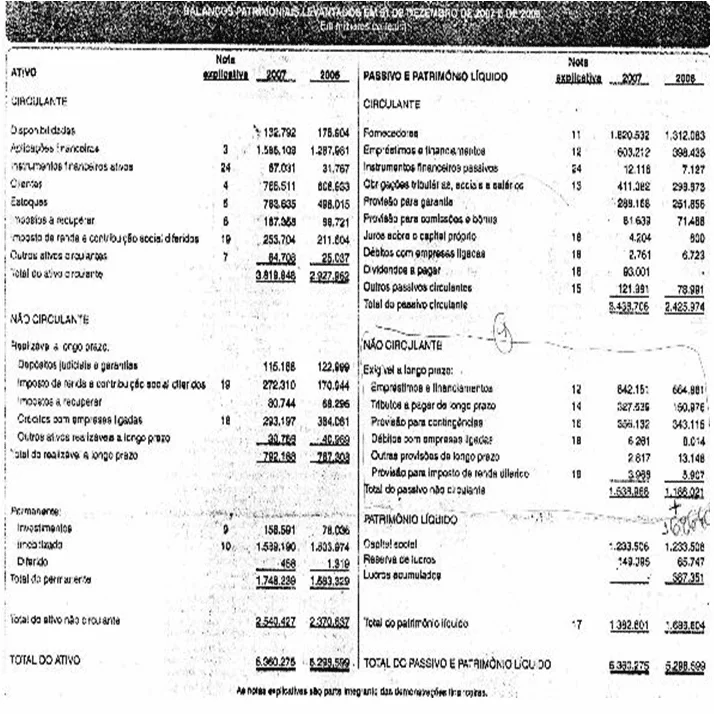

ANNEXE A – ANALYSE VERTICALE/HORIZONTALE DU BILAN

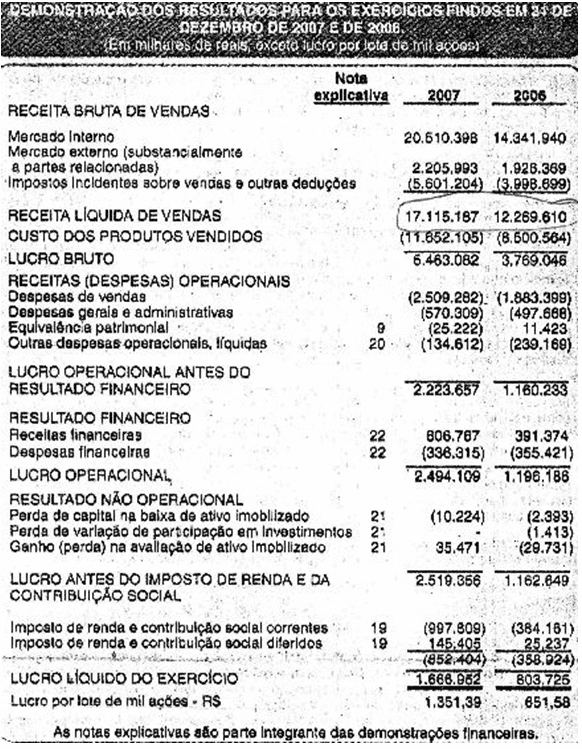

ANNEXE B – DÉMONSTRATION DE L’ANALYSE VERTICALE/HORIZONTALE DU RÉSULTAT

Années terminées le 31 décembre 2007 et 2006

(En milliers de reais sauf bénéfice par action)

| État des revenus de l’exercice | 2006 | AV % | 2007 | AV % | AH % | ||

| CHIFFRE D’AFFAIRES NET D’EXPLOITATION | 12.269.610 | 100,00 | 17.115.187 | 100,00 | 39,49 | ||

| Coût des produits vendus | (8.500.564) | (69,28) | (11.652.105) | (68,08) | 37,07 | ||

| bénéfice brut | 3.769.046 | 30,72 | 5.463.082 | 31,92 | 44,95 | ||

| FRAIS D’EXPLOITATION | |||||||

| Frais de vente | (1.883.399) | (15,35) | (2.509.282) | (14,66) | 33,23 | ||

| Frais généraux et administratifs | (497.668) | (4,06) | (570.309) | (3,33) | 14,60 | ||

| Dépenses financières | (355.421) | (2,90) | (336.315) | (1,97) | (5,38) | ||

| Revenus financiers | 391.374 | 3,19 | 606.767 | 3,55 | 55,04 | ||

| équité | 11.423 | 0,09 | (25.222) | (0,15) | (320,80) | ||

| Autres produits d’exploitation (charges), nets | (239.169) | (1,95) | (134.612) | (0,79) | (43,72) | ||

| (2.572.860) | (20,97) | (2.968.973) | (17,35) | 15,40 | |||

| Résultat d’exploitation (Perte) | 1.196.186 | 9,75 | 2.494.109 | 14,57 | 108,51 | ||

| Gain en capital sur les placements | (1.413) | (0,01) | 0 | 0,00 | (100,00) | ||

| Perte de capital dans la caisse claire permanente d’actif | (2.393) | (0,02) | (10.224) | (0,06) | 327,25 | ||

| Provision pour dévaluation d’actifs fixes | (29.731) | (0,24) | 35.471 | 0,21 | (219,31) | ||

| Bénéfice/perte avant IR/CS | 1.162.649 | 9,48 | 2.519.356 | 14,72 | 116,69 | ||

| IR/CS | (358.924) | (2,93) | (852.404) | (4,98) | 137,49 | ||

| Résultat net de l’exercice | 803.725 | 6,55 | 1.666.952 | 9,74 | 107,40 | ||

| Perte par millier d’actions – R$ | 651,58 | 1.351,39 | |||||

ANNEXE C – INDICES

| Indices Fiat Automóveis S.A | ||

| Index | 2006 | 2007 |

| Capital Structure | ||

| Participation de tiers | 214,16 | 360,02 |

| Composition de l’endettement | 67,16 | 69,08 |

| Actifs des capitaux propres | 93,88 | 126,46 |

| Immobilisations de ressources non actuelles | 55,12 | 59,84 |

| liquidité | ||

| Liquidité générale | 1,03 | 0,93 |

| Liquidités actuelles | 1,21 | 1,11 |

| Liquidité sèche | 1,00 | 0,88 |

| rentabilité | ||

| Chiffre d’affaires des actifs | 2,32 | 2,69 |

| Marge nette | 6,55 | 9,74 |

| Rentabilité des actifs | 15,17 | 26,21 |

| Rentabilité des capitaux propres | 47,65 | 120,57 |

| Délais moyens | ||

| Durée moyenne de réception des ventes | 18 jours | 16 jours |

| Durée moyenne de paiement des achats | 55 jours | 55 jours |

| Temps moyen de renouvellement des stocks | 21 jours | 24 jours |

| Cycle opérationnel | 39 jours | 40 jours |

ANNEXE A – BILAN

ANNEXE B – DÉMONSTRATION DU RÉSULTAT DE L’EXERCICE

[1] Post Graduation in Controllership and Auditing, Graduation in Accounting.

[2] Conseiller. Maîtrise en comptabilité.

Soumis : Septembre 2020.

Approuvé : Avril 2021.