SERRÃO, Victor Antunes de Souza [1]

SERRÃO, Victor Antunes de Souza. Administração financeira: uma análise do papel das funções financeiras e demonstrativos financeiros na administração. Revista Científica Multidisciplinar Núcleo do Conhecimento. Ano 03, Ed. 09, Vol. 07, pp. 96-113 Setembro de 2018. ISSN:2448-0959

RESUMO

Administração é a condução racional das atividades de uma organização, seja ela com ou sem fins lucrativos. Por ter esse caráter, essencialmente estratégico, a Administração necessita englobar importantes áreas, se quiser atingir a eficiência nas organizações. Para atingir essa eficiência, é de extrema importância que o administrador financeiro domine as principais operações financeiras responsáveis pelos acontecimentos operacionais e estáticos das organizações, como conhecer os registros de vendas, compras, descontos, ganhos e despesas. O objetivo do presente estudo é analisar o papel das funções financeiras e instrumentos de análise financeiras na administração. A pesquisa se justifica pela necessidade de discussão dos temas propostos, bem como pela importância da Administração Financeira para o sucesso das orgnizações. Trata-se de uma pesquisa com método indutivo e de abordagem qualitativa, cujos dados foram coletados por meio da técnica de pesquisa bibliográfica. Os resultados encontrados mostraram que a Administração Financeira é complexa e diversificada, e caso o administrador financeiro não souber lidar com as múltiplas operações, vai ter dificuldades para solucionar os problemas recorrentes da gestão financeira.

Palavras-chaves: Administração Financeira, Funções Financeiras, Demonstrativos Financeiros.

INTRODUÇÃO

Para Chiavenato (2004, p.30), “Administração é a condução racional das atividades de uma organização, seja ela com ou sem fins lucrativos.” Analisando essa assertiva do autor, compreende-se que a Administração tem o papel de tornar racional as atividades empresárias, independentemente do objetivo econômico da organização. Por ter esse caráter, essencialmente estratégico, a Administração necessita englobar importantes áreas, se quiser atingir a eficiência nas organizações. É o que Chiavenato chama de Especialização da Administração {grifo do autor} e engloba as áreas de Administração da Produção (de bens ou serviços prestados pela organização), Administração Financeira, Administração de Recursos Humanos, Administração Mercadológica, ou ainda a Administração Geral (CHIAVENATO, 2004).

Para gerir as áreas citadas com a maior eficiência, é de extrema importância que o administrador domine as principais operações financeiras responsáveis pelos acontecimentos operacionais e estáticos das organizações, como conhecer os registros de vendas, compras, descontos, ganhos e despesas, para que auxiliem na tomada de decisão. Conforme definição de Gitman (2004, p. 04) “Administração Financeira pode ser vista como uma forma de economia aplicada que se baseia amplamente em conceitos teóricos econômicos”. Ainda segundo o autor, a administração financeira utiliza dados da contabilidade, outra área da economia aplicada.

Assim sendo, o objetivo geral deste trabalho é analisar a relevância do papel da administração financeira na administração, tendo como objetivos específicos: (I) relatar as principais funções financeiras e (II) descrever os demonstrativos financeiros mais utilizados. A pesquisa se justifica pela necessidade de discussão dos temas propostos, bem como pela importância da Administração Financeira para o sucesso das orgnizações.

Trata-se de uma pesquisa com método indutivo e de abordagem qualitativa, cujos dados foram coletados por meio da técnica de pesquisa bibliográfica. De acordo com Oliveira (2012, p. 50-51), “O método indutivo é uma ferramenta que conduz o pesquisador a observar a realidade para fazer seus experimentos e tirar suas conclusões, sendo bastante usado nas ciências em geral.” Com relação a escolha de abordagem qualitativa, Michel (2009), argumenta que:

A pesquisa qualitativa não trabalha com a neutralidade do conhecimento, mas considera que há uma relação dinâmica, particular, contextual e temporal entre o pesquisador e o objeto de estudo. Nela, o pesquisador participa, compreende e interpreta os fenômenos[…] Trabalha com nível mais aprofundado da interpretação de dados, exigindo do pesquisador habilidades de interpretação dos dados.

Assim sendo, levantou-se opiniões e se pesquisou conteúdo bibliográfico, utilizando, como exemplo, uma empresa, para subsidiar o aprofundamento teórico do objeto estudado. Segundo Markoni & Lakatos (2001, p. 183), “a pesquisa bibliográfica é considerada uma fonte de coleta de dados secundária que abrange toda bibliografia já tornada pública em relação ao tema estudado, como boletins, jornais, revistas, livros, pesquisas, monografias, teses, etc.” Desta forma, a pesquisa bibliográfica, do presente estudo, teve o referencial teórico coletado em livros, revistas e artigos científicos sobre instrumentos de análise financeira, balanço patrimonial e demonstrativos financeiros.

Na primeira parte deste trabalho, apresenta-se o Desenvolvimento subdividido em subtemas. Primeiramente, trabalha-se o tema Administração Financeira: Funções financeiras e suas principais abordagens. Na segunda parte, tem-se os Demonstrativos Financeiros. Já na terceira parte, apresenta-se a os resultados e discussões, discutindo-se os principais tópicos da Análise Financeira com um exemplo prático de uma empresa criada. A quarta e última parte traz as conclusões sobre o tema proposto e as referências bibliográficas utilizadas em todo o percurso da pesquisa.

2 DESENVOLVIMENTO

2.1 ADMINISTRAÇÃO FINANCEIRA

2.1.1 FUNÇÕES FINANCEIRAS

O objetivo da Administração financeira é maximizar a riqueza dos acionistas da empresa. O administrador financeiro é o principal responsável pela criação de valor e pela mitigação de riscos e, para isso, envolve-se com negócios como um todo, exercendo funções financeiras. Segundo definição de Cherobim; Júnior e Rigo (2016):

A função financeira se organiza em duas importantes áreas: Gerência financeira, que abrange atividades de administração de caixa, crédito, cobrança, financiamento e investimento. E a controladoria, responsável pela auditoria interna, controle patrimonial, planejamento tributário, relatório gerencias e sistemas de informações financeiras.

Essas funções surgem, expandem-se ou desaparecem dependendo do interesse e das necessidades de cada empresa, variando segundo sua natureza, porte e estágio de desenvolvimento. Em linhas gerais, as funções financeiras envolvem decisões de orçamento de capital, de estrutura de capital e de gestão de resultados. Também envolvem as funções do dia-a-dia, como o faturamento, os estoques, contas a receber, despesas e o fluxo de caixa (CHEROBIM; JÚNIOR; RIGO, 2016).

2.1.1.2 FATURAMENTO

O faturamento é de fundamental importância para as organizações. O faturamento é a fonte de todas as receitas e um dos grandes responsáveis por designar a rentabilidade e, por conseguinte, a sobrevivência da empresa; além de proporcionar mais atratividade aos acionistas. Pode-se definir faturamento como o total de vendas realizados em um determinado período. É o valor total recebido com a venda de produtos ou serviços de uma empresa. Abarca-se também em faturamento os ganhos obtidos com aplicações financeiras ou venda de ativos (GLOSSÁRIO DA CONTABILIDADE, 2017). Comumente, o faturamento é previsto e projetado nas empresas para o administrador financeiro planejar e projetar fluxos de caixas futuros. Tal procedimento deve seguir previsões externas e internas. Na visão de Gitman (2004, p. 94), essas previsões se caracterizam:

As previsões podem ser externas, quando se utilizam de indicadores econômicos externos à empresa, eles podem ser índices de confiança do consumidor, renda da população alvo, aumento da população nas imediações da empresa, mudanças climáticas, etc. Já as previsões podem ser internas, quando são construídas pelos próprios canais de distribuição da empresa. Em determinados casos, a empresa convoca a equipe de vendas para em conjunto planejar e definir uma previsão do que será faturado no período. Pode-se neste caso também, levar em consideração os efeitos de fatores inerentes à capacidade produtiva da empresa.

Portanto, o administrador financeiro deve prever o quão renderá o fluxo de caixa futuramente, através de previsões que possam guiar as empresas frente às variações de demanda, consumo e vendas.

2.1.1.3 ESTOQUES

Conforme definição de Ballou (2006, p.271) “estoques são acumulações de matérias-primas, suprimentos, componentes, materiais em processo e produtos acabados que surgem em numerosos pontos do canal de produção e logística das empresa.” Diante dessa afirmação, pode-se definir estoque como todo e qualquer tipo de material armazenado para suprir uma determinada necessidade de uma empresa; e tais materiais variam desde matérias-primas, embalagens até produtos finais acabados. No entanto, deve-se tomar cuidados com alguns riscos na hora de gerenciar o estoque, como os descritos abaixo, segundo a visão de Braga (1989):

- Custos de capital: correspondem aos recursos investidos na compra;

- Custos de instalações: correspondem aos gastos com alugueis de galpões, prédios e instalações, bem como equipamentos, limpeza e serviços auxiliares;

- Custos de serviços: são os recursos gastos com mão de obra utilizados na recepção, armazenagem, deslocamentos internos e expedição;

- Riscos de estocagem: são referentes a furtos, deterioração, obsolescência, queda nos preços de mercado, etc;

Assim, gerenciar estoque significa ter um conhecimento amplo das necessidades da empresa e saber lidar com os riscos apresentados visto que o gerenciamento dos estoques permite a integração do fluxo de materiais às suas funções de suporte. É papel do administrador financeiro garantir a manutenção dos níveis de estoque, para que sejam preservadas as atividades operacionais da organização.

2.1.1.4 CONTAS A RECEBER

A concessão de crédito atua como elemento do processo de oferecimento de um produto ou serviço não só porque afeta diretamente o preço de aquisição, distribuindo os pagamentos no tempo, como proporciona maior flexibilidade operacional ao comprador, que ganha tempo para gerar recursos com vistas a efetuar os pagamentos devidos. Porém, o administrador financeiro deve estar preparado para possíveis problemas, pois como observado por Braga (1989, p. 113), “além dos riscos de atrasos e de perdas por falta de pagamento, as vendas a prazo provocam despesas adicionais com análise de crédito e cobrança.”

Portanto, entende-se que os custos das vendas efetuadas a prazo são superiores às transações à vista. O administrador financeiro e os intermediários dos canais de distribuição devem proporcionar aos clientes sempre a melhor forma de pagamento levando em conta cada tipo de venda específica, para que não haja prejuízos às partes envolvidas na negociação.

2.1.1.5 DESPESAS

Despesa, de maneira geral, pode ser definida e conceituada como o sacrifício de ativos realizado em troca da obtenção de receitas, ou seja, a despesa nada mais é do que um sacrifício para a obtenção da receita. Elas podem ser divididas em despesas fixas e variáveis. Despesas fixas são aquelas que não variam com a produção. Despesas variáveis são aquelas que se modificam quando a quantidade produzida aumenta ou diminui.

2.1.1.6 FLUXO DE CAIXA

Uma das ferramentas de maior preocupação do administrador financeiro é o fluxo de caixa. É no fluxo de caixa que são geridas as finanças do dia-a-dia e também o planejamento do futuro financeiro das empresas (GITMAN 2004). Conforme apresentado por Brighan, Gapenski e Ehrhardt (2001), por mais que uma empresa apresente um resultado com um lucro líquido satisfatório, nem sempre esse lucro líquido resulta em um bom saldo de caixa. Dessa forma, o fluxo de caixa se torna primordial, pois através dele, o administrador financeiro poderá demonstrar as mudanças na posição do caixa da empresa.

2.2 DEMONSTRATIVOS FINANCEIROS

De acordo com definição de Costa e Fernandes (2009, p.29), os demonstrativos financeiros têm como objetivo “investigar, analisar e contextualizar o desempenho organizacional, produzindo informações de ordem econômica, financeira e patrimonial que orientem o direcionamento estratégico e operacional nas decisões de financiamento e investimento.” Ou seja, todos que utilizem as demonstrações financeiras buscam produzir informações que tornem possível atender as suas expectativas em relação ao seu objeto de análise.

2.2.1 BALANÇO PATRIMONIAL

O Balanço Patrimonial, conforme conceito de Velter e Missagia (2005, p. 501) “é a demonstração financeira que tem por objetivo evidenciar a situação patrimonial da entidade em um dado momento”. É através do balanço patrimonial que são evidenciados os três elementos principais que compõe o patrimônio da empresa: ativo, passivo e patrimônio líquido. Para Iudícibus e Marion (2002, p. 185 e 191), o Balanço Patrimonial pode ser considerado como “a demonstração contábil destinada a evidenciar, quantitativamente e qualitativamente, numa determinada data, a posição patrimonial e financeira da Entidade, ou ainda “a peça que retrata a posição das contas de uma entidade após todos os lançamentos das operações de um período terem sido feitos” A apresentação do balanço patrimonial deve seguir as Normas Brasileiras de Contabilidade (Lei nº 6.404/76), para que tenha uma interpretação facilitada e consiga elencar o grau de endividamento, os índices de liquidez, retorno de investimento, giro de estoques, etc. (VELTER E MISSAGIA, 2005).

Ativo, Passivo e Patrimônio líquido classificam as contas que representam o patrimônio da empresa, que é o objeto de estudo da contabilidade. (COSTA; FERNANDES, 2014). O ativo representa os bens e direitos que estão em poder ou sob controle da entidade adquiridos em momento anterior ao balanço patrimonial e dos quais existem a expectativa de geração de fluxos de caixa futuros. O passivo é representado pelas obrigações presentes que a empresa possui, ou seja, que já ocorrem, e espera-se que a sua liquidação seja capaz de produzir benefícios futuros para a empresa. O Patrimônio líquido é uma diferença residual entre ativos e passivos exigíveis.

Neste contexto, após a reunião de todas as contas, o balanço patrimonial irá apresentar à pessoa responsável pelas decisões, importantes dados que ajudarão a evidenciar, a posição de liquidez e endividamento, a representatividade dos principais grupos patrimoniais (como exemplo, pode-se citar a comparação do Imobilizado com o Patrimônio Líquido, o Passivo Circulante com o Ativo Circulante, etc.), e ainda, pode ser um indicativo inicial de quanto se deve investir para ter uma empresa semelhante.

2.2.1.1 ATIVO CIRCULANTE

Para Costa e Fernandes (2014), o grupo de ativo circulante compreende as contas em que se espera que sejam vendidos, consumidos ou realizados dentro de suas operações normais, em até 12 meses após o encerramento do exercício social da entidade. Constitui-se no grupo de contas contábil que registra as disponibilidades (caixa, bancos e aplicações financeiras), os estoques e outros créditos de realização a curto prazo, como adiantamento a fornecedores e empregados. Têm-se como principais contas nesse agrupamento, conforme demonstrado no quadro a seguir proposto por Costa e Fernandes (2014):

Quadro 1. Estrutura do ativo circulante

| BALANÇO PATRIMONIAL | |

| ATIVO | PASSIVO |

ATIVO CIRCULANTE

|

PASSIVO CIRCULANTE |

| ATIVO NÃO CIRCULANTE | PASSIVO NÃO CIRCULANTE |

| PATRIMÔNIO LÍQUIDO | |

Fonte: Costa e Fernandes (2014).

2.2.1.1.1 ATIVO NÃO CIRCULANTE

Nesse grupo de ações contábeis, são registrados todos os bens de permanência duradora, destinados ao funcionamento normal da entidade e do seu empreendimento, assim como os direitos exercidos com essa finalidade. Após a edição da 11.941/09, que extinguiu o grupo de Realizável e o incorporou ao Não Circulante, passou a ser estruturado com as contas do (I) Realizável a Longo Prazo, (II) O Investimentos, (III) Imobilizado e o (IV) Intangível.

2.2.1.2 PASSIVO CIRCULANTE

No grupo “Passivo Circulante”, são escrituradas as obrigações da entidade, inclusive financiamentos para aquisição de direitos do ativo não circulante. Como exemplos de subcontas que deverão ser incluídas no Passivo Circulante, tem-se: 1) Obrigações com funcionários; 2) Provisões de Férias e 13º Salário; 3) Obrigações Tributárias; 4) Fornecedores; 5) Instituições Financeiras; 6) Créditos de sócios. Conforme ilustração de Costa e Fernandes (2014), tem-se a seguir um quadro exemplificado o que fora exposto até agora:

Quadro 2. Estrutura do Passivo Circulante

| BALANÇO PATRIMONIAL | |

| ATIVO | PASSIVO |

| ATIVO CIRCULANTE

|

PASSIVO CIRCULANTE

|

| ATIVO NÃO CIRCULANTE | PASSIVO NÃO CIRCULANTE |

| PATRIMÔNIO LÍQUIDO | |

Fonte: Costa e Fernandes (2014).

2.2.1.2.1 PASSIVO NÃO CIRCULANTE

Neste grupo, são escrituradas as obrigações da entidade, inclusive financiamentos para aquisição do direito do ativo não circulante, quando se vencerem após o exercício seguinte. Normalmente tais obrigações correspondem a valores exigíveis a partir do 13º mês seguinte ao do exercício social.

2.2.2 PATRIMÔNIO LÍQUIDO

O Patrimônio Líquido é formado pelo grupo de contas que registra o valor contábil pertencente aos acionistas ou quotistas. Nesse contexto, o Patrimônio Líquido representa os recursos aplicados no ativo pelos sócios quotistas ou acionistas que não possuem data de vencimento, ou seja, trata-se de recursos não exigíveis, esperando que uma remuneração lhe seja conferida. Os lucros ou prejuízos representam resultados acumulados obtidos, que foram retidos sem finalidade específica (quando lucros) ou estão à espera de absorção futura (quando prejuízos). O Patrimônio Líquido está representado do lado direito do Balanço Patrimonial junto com o ativo circulante e do grupo não circulante, o subgrupo do exigível de Longo Prazo, conforme se observa no quadro a seguir:

Quadro 3. Estrutura do Patrimônio Líquido

| BALANÇO PATRIMONIAL | |

| ATIVO | PASSIVO |

| ATIVO CIRCULANTE | PASSIVO CIRCULANTE |

| ATIVO NÃO CIRCULANTE | PASSIVO NÃO CIRCULANTE |

PATRIMÔNO LÍQUIDO

|

|

Fonte: Costa e Fernandes (2014).

3 RESULTADOS E DISCUSSÕES

Conforme descrevem Cherobim, Junior e Rigo (2010, p.76), a análise das demonstrações financeiras “é o instrumento utilizado por acionistas, credores efetivos e potenciais e administradores da empresa para conhecer, através de índices financeiros – grandezas comparáveis obtidas através de valores monetários absolutos – a posição e a evolução financeira da empresa.” Esses índices são analisados e comparados com padrões históricos (períodos passados, ou mesmo com objetivos projetados no processo de planejamento financeiro da própria empresa) e setoriais (comparações com a média do setor, com empresas do mesmo ramo de atividade).

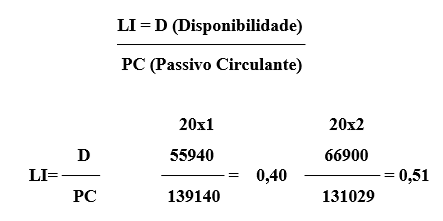

3.1 ÍNDICES DE LIQUIDEZ

Os índices de liquidez “medem a capacidade da empresa saldas seus compromissos no curto prazo. Evidenciam a solvência geral da empresa” (CHEROBIM; JUNIOR; RIGO, 2010 p. 77). Os índices de liquidez têm como função avaliar a capacidade da empresa de liquidar seus compromissos assumidos frente aos recursos disponíveis de curto e longo prazo. Normalmente, os analistas trabalham com quatro indicadores de análise da liquidez, sendo: (I) Liquidez Corrente, (II) Liquidez Seca, (III) Liquidez Imediata e (IV) Liquidez Geral.

3.1.1 ÍNDICE DE LIQUIDEZ CORRENTE

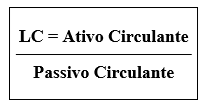

Para Costa e Fernandes (2014), O Índice de Liquidez Corrente tem como função explicar, através dessa medição, a capacidade que a empresa possui para liquidar suas dívidas de curto prazo, ou seja, até 360 dias após o encerramento do exercício contábil. Podemos obtê-lo a partir da fórmula:

O Índice de Liquidez Corrente é o mais conhecido, mas pode se tornar uma armadilha, como descreve Braga (1989), pois, ao se relacionar o ativo circulante com o passivo circulante, pode-se deixar de lado uma série de atores relevantes ao seu contexto. Em um ativo alto, pode conter uma incidência de estoques de giro muito lento, duplicatas com um prazo muito estendido ou de difícil cobrança. A seguir, tem-se um exemplo de um índice de liquidez, de uma empresa, ora denominada, “Cia. VTEX”.

A interpretação do indicador demonstra que a Cia. VTEX melhorou seu índice em 20×2, uma vez que apresentou índice maior. Como sua função é evidenciar a quantidade de bens e direitos frentes às obrigações, no curto prazo, temos que, 20×1, a empresa possui R$ 0,96 de recursos ativos em curto prazo para cada um R$ 1,00 de obrigações de curto prazo, demonstrando uma situação de vulnerabilidade de liquidez. Contudo, em 20×2, a empresa melhorou sua situação de liquidez corrente, demonstrando que possuía R$1,20 de recursos ativos de curto prazo para cada R$ 1,00 de obrigações de curto prazo.

3.1.2 ÍNDICE DE LIQUIDEZ SECA

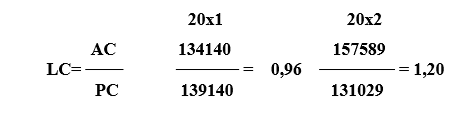

Conforme definem Costa e Fernandes (2014), este índice relaciona o ativo circulante com o passivo circulante, porém subtraindo-se os estoques. Dessa forma, sobram no ativo valores de maior liquidez, como duplicatas e outras contas a receber em curto prazo, as aplicações financeiras e as próprias disponibilidades. Essa subtração dos estoques torna esse índice mais rigoroso quanto sua capacidade de solvência (BRAGA, 1988). O Índice de Liquidez Seca tem como função explicar a liquidez das empresas para aferir em que nível existe dependência do volume de vendas para liquidar suas dívidas de curto prazo, ou seja, demonstra a capacidade de liquidar seus compromissos de curto prazo com os valores do ativo circulante excetuando-se os estoques.

Podemos obtê-lo a partir da seguinte fórmula:

A interpretação simples do indicador evidencia quanto maior, melhor, pois menor será a dependência dos estoques. Dessa forma, desconsiderando os estoques temos que em 20×1 para cada R$ 1,00 de dívidas de curto prazo, a empresa possuía apenas R$ 80,00 de ativos circulantes, contudo em 20×2, o índice melhorou, indicado que, para cada R$ 1,00 de dívidas de curto prazo, possuía R$ 1,01 de ativos circulantes para liquidar esses compromissos. A interpretação que fazemos é que a empresa tinha uma dependência muito semelhante em 20×1 e 20×2, portanto, a dependência de ocorrência das vendas para transformar os estoques em moeda era praticamente a mesma. Isso pode ser percebido observando a figura a seguir com a informação sintetizada.

Tabela 4: Grau de dependência dos Estoques

| Indicador | 20×1 | 20×2 |

| LC | 0,96 | 1,20 |

| LS | 0,80 | 1,01 |

| 83% | 84% |

Fonte: Costa e Fernandes (2014).

O leve crescimento de 20×1 para 20×2 pode ser percebido, se comparado a LC com a LS, sendo que em 20×1 a liquidez seca representava 83% da liquidez corrente e em 20×1 representava 84%, indicando que a dependência ou influência dos estoques da liquidez corrente era maior em 20×2.

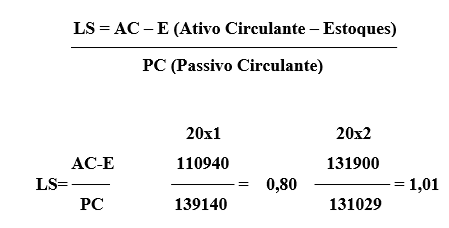

3.1.3. ÍNDICE DE LIQUIDEZ IMEDIATA

O índice de liquidez imediata é o indicador mais claro, pois considera somente os valores realmente disponíveis (caixa, bancos, aplicações financeiras) para a quitação de obrigações no curto prazo. (PADOVEZE, 2004 p. 213). Esse indicador tem como função detalhar um pouco mais o nível de liquidez da empresa, considerando sua capacidade de liquidar suas dívidas com as disponibilidades imediatas, ou seja, recursos disponíveis do circulante de rápida conversão como os valores em caixa ou disponível em contas bancárias.

Podemos obtê-lo a partir da fórmula:

Em nosso exemplo da Cia. VTEX S.A., temos que em 20×1 a empresa possuía para cada R$ 1,00 de obrigação uma disponibilidade imediata (caixa, bancos e aplicações financeiras de curto prazo) de RS 0,40 de cobertura. Comparativamente, em 20×2, a empresa apresentou uma redução de disponibilidade imediata indicando que, para cada R$ 1,00 de dívidas, a empresa possuía apenas RS 0,51 de disponibilidades imediatas.

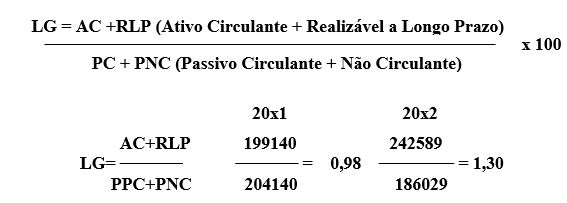

3.1.4 ÍNDICE DE LIQUIDEZ GERAL

Da mesma forma que os índices anteriores, o índice de liquidez geral tem por objetivo verificar a solvência da empresa, porém relacionando agora todos os saldos a receber e a realizar, com todos os valores a pagar, considerando o curto e longo prazo (PADOVEZE, 2004 p. 213). Portanto, esse indicador tem como função evidenciar a sua saúde financeira, com relação a sua liquidez a longo prazo. Podemos obtê-lo a partir da seguinte forma:

A sua interpretação evidencia que, quanto maior for o índice, melhor será, pois, maior será a capacidade financeira de liquidar suas dívidas a longo prazo (COSTA; FERNANDES, 2014).

3.2 ÍNDICES DE RENTABILIDADE E LUCRATIVIDADE

Ao avaliar a rentabilidade, está-se avaliando o êxito econômico das operações que a empresa executou e se a expectativa de remuneração dos capitais empregados foi bem-sucedida. Neste tópico, analisar-se-á os principais indicadores: (I) Giro do Ativo, (II) Margem Líquida, (III) Rentabilidade ou Retorno do Ativo e (IV) Rentabilidade ou Retorno do Patrimônio Líquido.

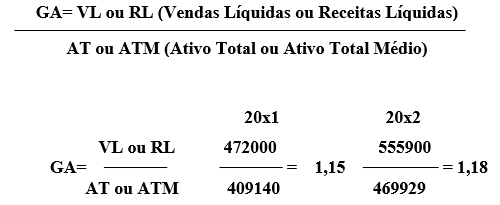

3.2 1 GIRO DO ATIVO

Segundo definição de Costa e Fernandes (2014), O Indicador do Giro do Ativo tem a função de evidenciar qual o nível de eficiência na aplicação de recursos, ou seja, o giro indica a quantidade de vezes que as vendas retornaram em relação aos recursos aplicados no ativo total. Pode-se representar o giro do ativo da seguinte forma:

O giro do ativo em 20×1 evidencia que, para cada R$ 1,00 no ativo total gerou em vendas R$ 1,15 e que em 20×2 para cada R$ 1,00 de ativo total gerou R$ 1,18 em vendas, o que indica que a empresa conseguiu produzir mais vendas com as aplicações realizados no ativo total.

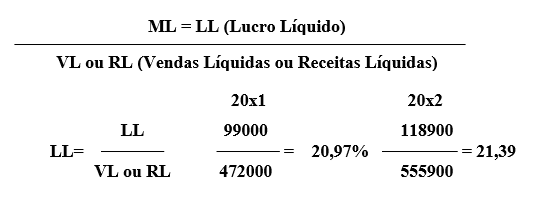

3.2.2 MARGEM LÍQUIDA

A Margem Líquida é o indicador que tem como função medir o desempenho das operações da empresa em relação ao volume de vendas (COSTA E FERNANDES, 2014). A relação percentual entre lucro líquido e vendas também pode ser denominada de percentual de lucratividade e pode ser representado pela seguinte fórmula:

A análise apresenta um bom desempenho econômico, pois em 20×1 conseguiu gerar um lucro de 20,97% sobre o montante de vendas do período e apesar do aumento de vendas significativas, conseguiu superar o desempenho anterior, portanto, gerando um desempenho favorável.

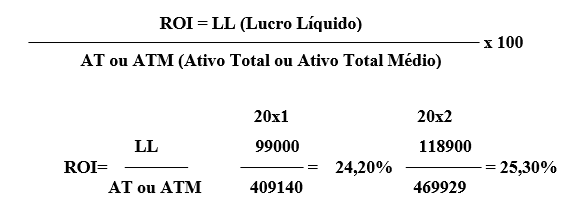

3.2.3 RENTABILIDADE OU RETORNO DO ATIVO(ROI ou ROA)

As denominações de ROI ou ROA para o retorno do ativo tem origem do inglês, sendo respectivamente Return On Investiment – Retorno sob Investimentos e Return on Assent- (Retorno sob ativos, ou ainda poderá encontrar pela sigla TRI- Taxa de retorno sob investimentos (COSTA E FERNANDES, 2014). Esse indicador tem a função de medir o desempenho da geração de lucros da empresa em relação aos investimentos realizados no ativo e pode ser visualizado pela seguinte fórmula:

Na análise da Cia. VTEX S.A., observa-se um ROI de 24,20%em 20×1 e 25,30% em 20×2 cujo crescimento da taxa evidencia uma melhora no desempenho do lucro em relação aos investimentos do ativo. Também, em uma análise de taxa de retorno pelo payback é possível constatar que o retorno do investimento em 20×2 acelerou em relação a 20×1 de 4,13 anos (100% ÷ 24,20) para 3,95 (100% ÷ 25,30).

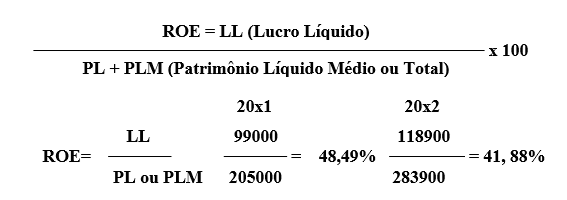

3.2.4 RENTABILIDADE OU RETORNO DO PATRIMÔNIO LÍQUIDO (ROE)

Costa e Fernandes (2014) definem O Retorno do Patrimônio Líquido ou Return On Equity (ROE) como o indicador que tem como função medir o desempenho na geração de lucros em relação ao capital próprio. Ou seja, representa a taxa de remuneração do capital investido pelos acionistas e pode ser comparável com outros rendimentos, como aplicações em CDB, fundos de investimentos, caderneta da poupança, aluguéis, entre outras.

A taxa de retorno do Patrimônio Líquido pode ser obtida pela fórmula:

No exemplo da Cia. VTEX. em 20×1 para cada R$ 1,00 investido de Capital Próprio retornou sob forma de lucros R$ 0,48 ou 48,29% e que em 20×2 para cada R$1,00 investido retornou R$ 0,42 de lucros ou 41,88% indicando um desempenho desfavorável.

CONCLUSÃO

Diante da análise das descrições e observações realizadas durante o presente trabalho, fica evidenciado a importância da administração financeira para o sucesso das organizações. Como se pôde avaliar, A administração Financeira é complexa e diversificada, e se o administrador financeiro não souber lidar com as múltiplas operações financeiras, vai ter dificuldades para solucionar os problemas recorrentes da gestão financeira. Através do levantamento bibliográfico, foi possível compreender as principais áreas de atuação da Administração Financeira, o papel dos demonstrativos financeiros e das funções financeiras como propulsores do lucro e do controle de dívidas das organizações, atendendo-se assim, aos objetivos gerais e específicos da pesquisa.

Deixa-se aqui, portanto, uma breve contribuição para pesquisas na área de Administração Financeira mostrando um vasto campo de estudo ainda a ser explorado pelos profissionais da área e afins.

REFERÊNCIAS

BALLOU, R. H. Gerenciamento da cadeia de suprimentos/logística empresarial. 5. ed. Porto Alegre: Bookman, 2006.

BRAGA, R. Fundamentos e técnicas de administração financeira. São Paulo: Ed. Atlas, 1989.

BRIGHAN, E. F. HOUSTON J. F. Fundamentos da moderna administração financeira. Rio de Janeiro: Ed. Campus, 1999.

CHEROBIM. A. P. M. S.; JUNIOR, A. B. L.; RIGO; C. M. Administração financeira: Princípios, Fundamentos e Práticas Brasileiras. 3ª Edição. Rio de Janeiro: Ed. Elsevier, 2010.

___________________________________________________ Administração financeira: Princípios, fundamentos e práticas brasileiras. 4ª ed. Rio de Janeiro, Elsevier, 2016.

COSTA, José Manoel da; FERNANDES, Luciano. Estrutura e análise contábil. Londrina: Editora e Distribuidora Educacional S.A., 2014.

CHIAVENATO, Idalberto. Introdução à teoria geral da administração: uma visão abrangente da moderna administração das organizações. 7. ed. Rio de Janeiro: Elsevier, 2004.

GITMAN, L. J. Princípios de administração financeira. 10ª Edição. São Paulo: Ed. Addison Wesley, 2004.

GLOSSÁRIO DA CONTABILIDADE. Definição de faturamento. Disponível em http://www.vapes.cnt.br/glossario.htm, acesso em: 14/10/2017.

IUDÍCIBUS, S. de. MARION, J. C. Introdução à teoria da contabilidade para o nível de graduação. 3ª Edição. São Paulo. Atlas, 2002.

LAKATOS, E. M.; MARCONI, M. A. Fundamentos da metodologia científica. 4. ed. São Paulo: Atlas, 2001.

MICHEL, M. H. Metodologia e pesquisa científica em ciências sociais. São Paulo: Atlas, 2009.

PADOVEZE, C. L. Contabilidade Gerencial: Um Enfoque em Sistemas de Informação Contábil. 4ª Edição. São Paulo: Ed. Atlas, 2004

VELTER, F; MISSAGIA, L. R. Manual de Contabilidade: Teoria e mais de 700 questões. 4ª Edição. Rio de Janeiro: Ed. Elsevier, 2005.

[1] Graduando em Administração pela Universidade Federal do Amazonas (ICSEZ); Graduado em Tecnologia em Logística pela Universidade do Estado do Amazonas (CESP)